去年531后,国内光伏市场进入冰冻期。不少光伏企业想方设法转战国际市场。黑鹰光伏曾统计发现,2018财年,包括协鑫集成、隆基股份、中环股份、阳光电源、古瑞瓦特、晶澳太阳能、锦浪科技等大量企业,其海外营收占比均大幅度增加。未来,全球市场的团队建设、产能布局、渠道建设和资源配比能力等将很大程度决定一家光伏企业在行业中的地位与竞争力。以下内容由中国机电产品进出口商会太阳能光伏产品分会提供,并授权黑鹰光伏发布。

根据机电进出口商会整理的数据,2019年一季度多晶硅进口数量前7位企业分别是隆基、晶科、中环、荣德新能源、晶科、仁德新能源、晶澳和天合。一季度主要硅片出口额前五位企业分别是中环、隆基、协鑫、晶科和天合。电池片出口额前五位则是爱旭、晶澳、通威、尚德和横店东磁。组件出口额前五位企业分别是晶科、晶澳、天合、阿特斯和隆基。

1、进口情况(进口量、价格变化、占比、进口区域分布)

2019年一季度,我国多晶硅进口量达4万吨,同比提高4.4%;进口金额3.52亿美元,同比大幅下降47.3%;多晶硅进口均价为8.79美元/千克,同比降幅接近一半。从月度进口情况看,进口单价呈逐渐降低趋势,特别是“531”新政后进口价格大幅下降。具体来看,各月份进口量均突破1万吨,各月进口单价已跌破9美元/千克,进口均价同比下降50%左右;进口量及金额最高出现在1月,进口均价2月最高为8.96美元/千克,最低3月为8.56美元/千克。

2019年一季度多晶硅进口数据(按月)

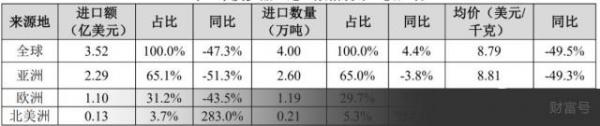

从进口区域看,2019年一季度自亚洲和欧洲进口多晶硅几乎全部来自亚洲和欧洲,全年平均进口单价为8.79美元/千克。其中,自欧洲进口均价最高,为9.22美元/千克;自北美洲进口均价最低,为6.11美元/千克。与上一年相比,自亚洲进口数量同比下降3.8%,自北美洲进口数量和金额同比出成倍增长。

2019年一季度多晶硅进口数据统计(按区域)

从具体进口市场看,2019年一季度中国大陆主要多晶硅进口市场为韩国、德国和马来西亚,自前三大市场进口量占总进口量的50%以上。2018年11月1日起,对原产于欧盟的进口太阳能级多晶硅所适用的反倾销措施和反补贴措施终止实施,受此影响,德国取代韩国成为中国第一大多晶硅进口来源国地位,2019年一季度自德国进口金额0.93亿美元,占总进口额的26.32%,同比下降44.97%;进口数量0.96万吨,同比增长1.02%。

一季度多晶硅进口数据统计(按国家或地区)

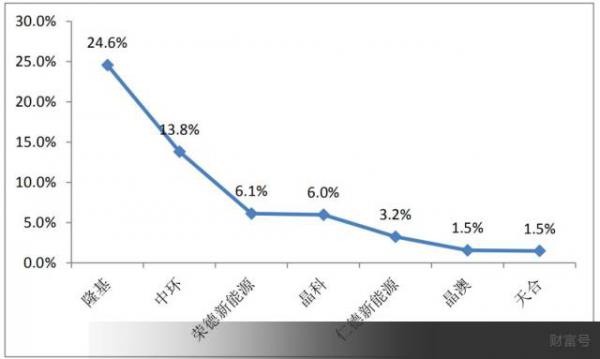

从进口企业看,2019年一季度多晶硅进口数量前七位企业分别是隆基、晶科、中环、荣德新能源、晶科、仁德新能源、晶澳和天合,前七位企业进口数量占总进口数量的一半以上,其中隆基24.6%占比排在首位。

一季度企业进口多晶硅数量占比

2、出口情况(1)硅片出口

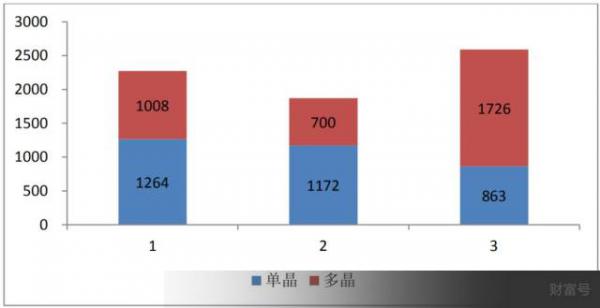

2019年一季度我国硅片出口至22个国家和地区,硅片出口额为5.82亿美元,同比大幅下降37.06%;硅片出口量约13.46亿片,同比下降11.19%;出口均价0.43美元/片,同比大幅下降29.12%。从出口硅片种类看,单晶硅片出口额为2.91亿美元,出口量为6.23亿片,出口单价为0.47美元/片;多晶硅片出口额为2.91亿美元,出口量为7.23亿片,出口单价为0.40美元/片。2019年一季度单晶硅片出口数量3.30GW,多晶硅片出口数量3.43GW,单晶和多晶硅片的出口数量比例接近1:1。

2019年一季度单多晶出口数量(MW)

从出口区域看,2019年一季度我国硅片主要出口到亚洲,出口亚洲数量达13.33亿片,占总出口数量的99.09%;出口到亚洲的硅片均价最低,为0.43美元/片,出口到非洲的硅片均价最高,为0.87美元/片。

一季度我国硅片出口数据统计(按地区)

从出口市场看,硅片出口金额前五位市场分别是韩国、马来西亚、台湾、泰国和越南,前五大市场占总出口的90%以上。其中韩国台湾成为大陆硅片出口金额第一大市场;出口台湾、印度、土耳其和菲律宾市场数量均同比大幅下降,受价格大幅下降影响,出口金额同比均出现下降。

一季度我国硅片出口数据统计(按市场)

从出口企业看,2019年一季度主要硅片出口额前五位企业分别是中环、隆基、协鑫、晶科和天合。前五位企业出口额占总出口额的65%以上。

一季度我国硅片出口数据统计(按企业)

(2)电池片出口

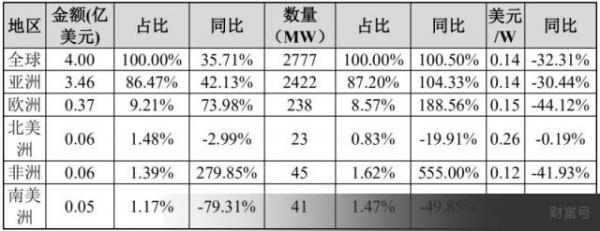

2019年一季度我国电池片出口至64个国家,电池片出口额为4亿美元,同比增长35.71%;出口数量为2.78GW,同比增长100.5%;出口均价为0.14美元/W,同比大幅下降32.31%。从出口区域看,2019年一季度我国电池片主要出口到亚洲、欧洲、北美洲、非洲和南美洲,其中出口亚洲金额达3.46亿美元,占总出口金额的85%以上,同比增长42.13%,出口亚洲数量2.42GW,同比增长87.2%。

一季度我国电池片出口数据统计(按地区)

从出口市场看,2019年一季度我国电池片出口前五位市场分别是韩国、印度、越南、土耳其和德国。韩国取代印度成为我国电池片出口第一大市场,对韩国出口电池片金额0.8亿美元,占总出口额的19.87%;对韩国电池片出口数量为497MW,占比17.88%。

一季度我国电池片出口数据统计(按市场)

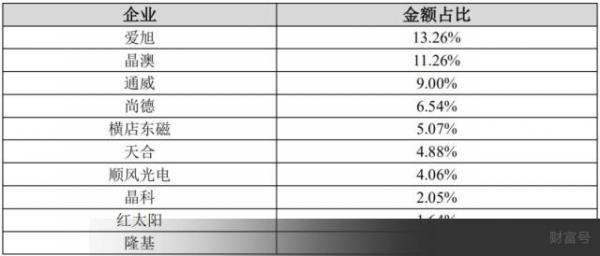

从出口企业看,2019年一季度主要电池片出口额前五位企业分别是爱旭、晶澳、通威、尚德和横店东磁。前五位企业出口额占总出口额的45%以上。

一季度我国电池片出口数据统计(按企业)

(3)组件出口情况

2019年一季度月我国组件产品出口至186个国家和地区,组件出口额为43.9亿美元,同比大幅增长31.89%;出口量为16.78GW,同比大幅增长77.63%;口均价0.26美元/W,同比下降25.75%。从月度出口情况看,月均出口额为14.6亿美元,出口量为5.59GW,。受国内光伏组件价格快速下降影响,海外新兴场需求旺盛,企业加大出口力度,各月出口数量均大幅增长。

2019年一季度我国组件月度出口情况

从出口区域看,2019年一季度我国组件出口到亚洲、欧洲、非洲、大洋洲、北美洲和南美洲;其中出口亚洲金额达20.29亿美元,占总出口金额的45%以上,同比增长4.93%,出口亚洲数量7.59GW,总比大幅增长38.63%。

一季度组件出口数据统计(按地区)

从出口市场看,我国组件出口前五位市场分别是越南、荷兰、印度、日本和澳大利亚。其中越南取代印度成为我国组件出口第一大市场,对越南的组件出口额为7.39亿美元,占总出口额的16.8%,出口金额同比大幅提高23904.4%;对印度组件出口数量为1.81GW,同比大幅下降24.4%;对日本出口数量小幅增长8.2%,对美国出口大幅减少28.9%,对荷兰、墨西哥、西班牙、乌克兰和巴基斯坦等欧盟、拉美和中东地区出口同比大幅增长。

一季度我国组件出口数据统计(按市场)

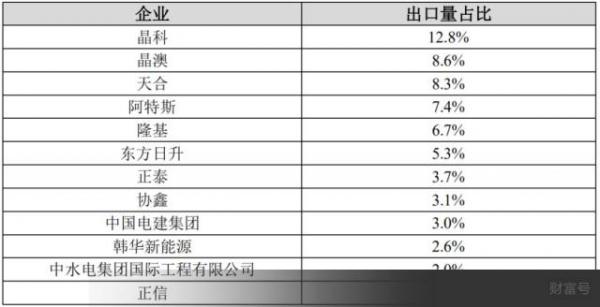

从出口企业看,2019年一季度我国组件出口额前五位企业分别是晶科、晶澳、天合、阿特斯和隆基;前十二位企业出口数量占总出口量的65%以上。

一季度我国组件出口数据统计(按企业)

(一)我国对欧盟多晶硅双反取消,自欧盟进口多晶硅数量增长。

2018年11月1日起,我国对原产于欧盟的进口太阳能级多晶硅所适用的反倾销措施和反补贴措施终止实施。受此影响,德国取代韩国成为中国第一大多晶硅进口来源国地位,2019年一季度自德国进口多晶硅数量同比增长1.02%,自韩国进口数量同比大幅下降37.6%。

(二)随着我国单多晶硅片出口价差逐渐缩小,单晶硅片出口数量占比不断增大。

据海关数据统计,2017年我国单晶硅片与多晶硅片出口比例约1:2;2018年我国单晶硅片与多晶硅片出口比例提升至3:4;2019年一季度,我国单晶硅片与多晶硅片出口比例进一步提升至约1:1。

(三)市场多样化,组件出口集中度下降。

受传统市场美国、印度本土贸易摩擦案件影响,2019年一季度我国光伏组件出口市场由美国、印度等传统市场向越南、乌克兰、墨西哥、巴基斯坦等新兴市场转移,全球光伏市场进一步多元化。组件出口前五大市场数量占总出口量52%,较2013年下降10个百分点。

(四)欧盟双反取消,组件出口欧盟大幅增加。

受欧盟双反措施影响,2013-2017年,我国光伏组件出口欧盟数量由5.39GW下降至1.16GW,降幅78.5%。2018年9月3日,欧盟恢复自由贸易后,2018年9-12月组件出口欧盟2.34GW,是前8个月出口数量的近两倍。2019年一季度,组件出口荷兰、西班牙数量分别同比大幅增长1049.6%和158.3%。

(五)受美国双反、201及301影响,组件出口美国大门关闭。

2014年以后,我国光伏组件出口美国数量开始下滑;2017年美国发起201保障措施后,我国组件出口美国骤降至825MW,同比下降71.2%;2018年美国发起301调查,多种措施关税叠加情况下,2019年一季度我国光伏组件出口美国只有10MW,出口美国大门彻底关闭。

(六)受“印度制造”政策影响,组件出口印度大幅下降。

印度新能源与可再生能源部(MNRE)发布的备忘录,要求在可再生能源领域实施政府采购/公共采购时,应优先考虑“印度制造”产品,对于中央部委和中央公用事业单位开发的并网光伏项目,光伏组件要求100%本土制造,其它部件如光伏逆变器则要求至少40%需印度制造。这将导致项目投资收益明显下降,印度部分项目将推迟,装机不及市场此前预期,2019年一季度我国光伏组件出口印度数量同比下降24.4%。

(一)出口数量继续增加。从供需情况看,供应端,2019年中国光伏组件产能继续扩大,产量将达93GW左右,同比增长8.5%,供应国内基本稳定情况下,供应海外将会增加;从需求端看,2019年全球光伏市场增长10%左右,国内需求稳定情况下,海外需求将会增加。

(二)出口价格将持续下跌。2019年一季度我国光伏组件出口价格大幅下跌25%以上,2019年我国光伏组件产量93GW左右,除供应国内需求外,近50GW组件出口至海外市场。高端市场美国、日本需求主要由海外产能供应,主要增长市场欧盟、印度市场产品价格在持续下跌。通过技术等成本不断下降,2019年我国光伏组件出口价格将继续下降。

(三)出口美国减少,出口印度、欧盟、日本及新兴市场将快速增长。由于美国多种贸易保护措施影响,目前我国光伏产品出口美国大门已经关闭。在欧盟市场恢复自由贸易后,随着市场需求的增长,对其出口将快速增长;日本市场新法案对未建项目并网期限定在2020年9月底之前,预计2019-2020年会出现抢装潮;新兴市场墨西哥、澳大利亚、土耳其、阿联酋等将对我国光伏产品出口产生拉动效应。

扫一扫关注微信

扫一扫关注微信