我们对分布式光伏进行三个阶段的展望:

第一阶段,分布式光伏市场形成成熟的商业模式,首先在工商业领域大规模推广。

第二阶段,分布式光伏资产价值被市场广泛认可,资产转让或证券化的难度降低,资产周转率有望进一步加快。

第三阶段,分布式光伏成本降低至达到居民用电平价上网,工商业分布式光伏逐步摆脱补贴依赖,分布式光伏市场真正的成长性开始爆发。

(一)商业模式形成促进工商业推广

我国工商业电价远高于居民用电,且工商业用电仍占据社会总用电较高的比例,其中高耗能企业也成为大气污染的主要元凶,在现阶段光伏度电成本为0.7~0.8元以上的情况下,分布式光伏更适宜在工商业领域推广。

如上所述,我们认为目前分布式项目在补贴到位的情况下没有大规模推广的主要原因在于商业模式尚未形成,商业模式的形成需要政策的不断细化、落实以及企业的不断探索,我们认为能源局在今年分布式装机目标8GW未变的情况下,会不断对分布式政策进行加码,企业也在积极探索可行的模式,今年下半年分布式光伏有望形成较为成熟的销售和融资模式,进而在工商业领域大幅推广。

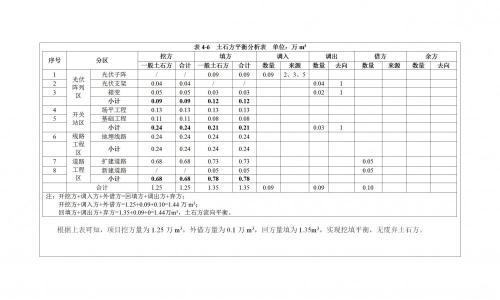

在分布式光伏度电成本未达到工商业用电电价之前,分布式的发展仍然依赖国家补贴,国家的度电补贴0.42元来源于可再生能源基金,根据可再生能源发展基金征收使用管理暂行办法,我们假设社会用电量增速为7%、分布式光伏新增装机当年发电为半年时间、发电利用小时数为1100小时,对未来的可再生能源基金以及分布式光伏补贴金额进行了预测。

图表58分布式光伏补贴金额占可再生能源基金比例低

2013E | 2014E | 2015E | 2016E | 2017E | 2018E | 2019E | 2020E | |

分布式光伏新增装机(GW) | 0.8 | 8.0 | 9.6 | 11.5 | 13.8 | 16.6 | 19.9 | 23.9 |

分布式光伏累计装机(GW) | 3.1 | 11.1 | 20.7 | 32.2 | 46.0 | 62.6 | 82.5 | 106.4 |

平均发电利用小时数 | 1100 | 1100 | 1100 | 1100 | 1100 | 1100 | 1100 | 1100 |

分布式光伏发电量(百万千瓦时) | 2970.0 | 7810.0 | 17490.0 | 29106.0 | 43045.2 | 59772.2 | 79844.7 | 103931.6 |

分布式发电补贴(亿元) | 12.5 | 32.8 | 73.5 | 122.2 | 180.8 | 251.0 | 335.3 | 436.5 |

扣除农业生产用电全国用电量(亿千瓦时) | 52209.0 | 55863.6 | 59774.1 | 63958.3 | 68435.3 | 73225.8 | 78351.6 | 83836.2 |

可再生能源基金规模(亿元) | 417.7 | 838.0 | 896.6 | 959.4 | 1026.5 | 1098.4 | 1175.3 | 1257.5 |

分布式光伏补贴所占比例 | 2.99% | 3.91% | 8.19% | 12.74% | 17.61% | 22.86% | 28.53% | 34.71% |

资料来源:华创证券

根据测算,在分布式光伏新增装机增长20%的前提下,2015年之前所需补贴不超过100亿,占可再生能源基金规模比例不足10%,国家明确表示优先补贴分布式光伏,因此,在2015年以前可再生能源基金有能力支持分布式光伏补贴,随着光伏度电成本不断下降以及可再生能源基金进一步扩容,预计未来分布式光伏补贴占基金比例将有望出现下降。

(二)居民用电平价上网带来分布式市场的爆发

我们对分布式光伏项目投资构成进行简单拆分,组件成本占比接近60%,逆变器成本占比12%左右,支架成本占比约7%~8%,根据屋顶条件的好坏,施工成本会存在相对较大的差异,总体来看,项目的成本在7.5~8.5元/瓦之间,售价一般8~9元/瓦。

我们认为未来组件和逆变器两部分将是分布式光伏电站主要的成本下降领域。组件环节通过转换效率不断提高以及工艺改进促进材料使用成本不断下降,成本下降至2011年的1/3左右,我们认为未来3年内仍有20%~30%的下降空间。

我们对组件成本进行拆分,随着多晶硅料价格不断下降以及单位用料的不断减少,多晶硅成本占组件成本比例只有15%~17%,其余占成本比例比较大的材料有银浆、边框等。在组件生产环节中,我们认为未来硅片、电池片加工环节效率有望不断提高、成本持续下降,电池片转换效率的提高也将促进组件加工成本不断下降。

多晶硅料价格从2009年40$/Kg下降至2013年17$/Kg,2014年全球成本低于20$/Kg的产能约21万吨左右,2014年需求约25万吨左右,新生产线需要到2014年年底和2015年才能正式投产,我们判断2014年多晶硅价格稳定在20$/Kg~25$/Kg之间。

目前我国三大多晶硅厂商均有扩产计划,大全新能源规划2014年年底将现有6千吨产能扩张至1.2万吨,受益于工艺改进以及新疆电价较低,2015年达产后成本有望降至12$/Kg。同样地处新疆的特变电工1.2万吨新线已经达产,预计成本已下降至13$/Kg以下。2015~2016年多晶硅价格大幅下跌依赖于硅烷流化床(FBR)工艺的应用,FBR法成本中电费成本下降至9%左右,而西门子法电费占成本比例40%左右,因此极大地降低了多晶硅生产成本。SunEdison使用FBR生产多晶硅已超过20年,然而规模只有4200吨,并不具备规模效应。REC在2010年以后拥有1.6万吨生产能力,是使用FBR生产多晶硅最大规模的产能,现金成本已从13年年初14$/Kg下降至10.5$/Kg。GCL的2.5万吨FBR生产线将于2015年投产,成本有望降至10$/Kg以下,我们预计全球FBR生产线产能占比将从8%提高至15%以上,届时多晶硅料价格将出现新一轮下降。

硅片环节,以单晶硅片为例,未来成本降低的主要措施有增大投料量、采用金刚线切割以及薄片化。单体投料量增大可以改进降低电力、石英坩埚、石墨、氩气单耗,金刚线(电镀)的规模化和产业化将导致成本降低,价格由8美分/米降低至5美分/米,相比于砂浆具有明显的成本优势,并且可以通过提高切速来提高效率,降低单位能耗。硅片薄皮化需要下游电池技术的进一步改进,单位成本仍有下降空间。

转换效率进一步提高将不断刷低光伏成本,根据测算,电池转换效率每提高1个百分点,每瓦系统可变成本降低5美分左右。同时,转换效率的提高对于优质屋顶资源有限的分布式光伏领域意义更大,客户更倾向选择单位面积发电量更多的产品。

扫一扫关注微信

扫一扫关注微信