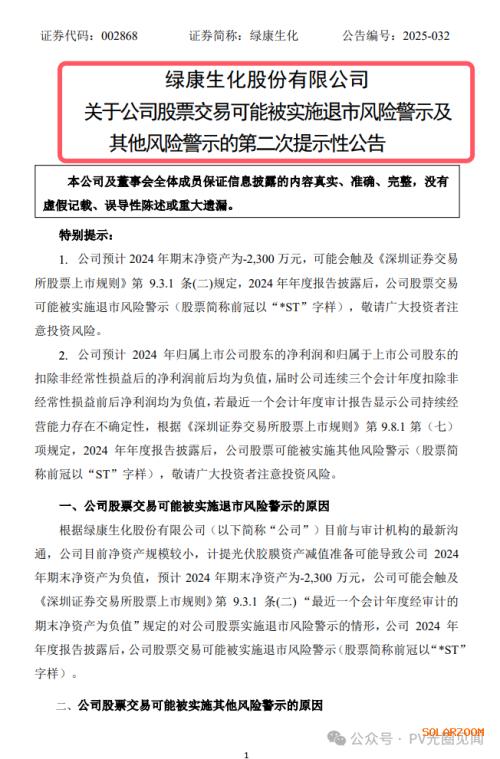

4月23日,绿康生化股份有限公司接连发布《2024年度业绩预告修正公告》及《关于公司股票交易可能被实施退市风险警示及其他风险警示的提示性公告》。

公司2024年业绩大幅亏损、期末净资产转负的严峻局面随之曝光,其股票也面临着被叠加实施退市风险警示及其他风险警示的双重压力。

修正后的业绩预告显示,绿康生化预计2024年期末归属于母公司所有者权益为-2300万元,与上年末41411万元的正数相比,出现上市以来首次净资产负值情况。

归属于上市公司股东的净利润预计亏损43000万元-35000万元,扣除非经常性损益后净利润亏损43500万元-38500万元,这两项亏损指标较1月24日首次预告的亏损区间进一步扩大。亏损主因是光伏业务资产减值以及运营成本的居高不下。

公司表示,此次修正源于对光伏胶膜资产减值的调整,1月24日披露的初步核算数据,经与审计机构最新沟通,因光伏胶膜资产减值调整,预计期末净资产为负值,秉持谨慎性原则进行修正,最终财务数据以会计师事务所审计结果为准。

根据《深圳证券交易所股票上市规则》,绿康生化因两项指标触及风险警示情形。由于2024年期末净资产预计为-2300万元,触及第9.3.1条第(二)项“最近一个会计年度经审计的期末净资产为负值”的规定,若年度报告披露后净资产最终确定为负,公司股票交易将被实施退市风险警示,股票简称前冠以“*ST”字样。

同时,公司2022年、2023年、2024年扣除非经常性损益前后净利润孰低者均为负值,符合第9.8.1条第(七)项“最近三个会计年度扣除非经常性损益前后净利润孰低者均为负值,且最近一年审计报告显示公司持续经营能力存在不确定性”的规定,股票将被实施其他风险警示,简称前冠以“ST”字样。

从兽药龙头到光伏新锐,突破不成反被困

回溯历史,绿康生化的业绩恶化与其业务转型紧密相关。公司原主营兽药生产,2022年通过收购江西康吉药业等资产拓展医药中间体业务,却未能扭转亏损局面。2023年,公司尝试切入光伏胶膜领域,收购江西纬科新材料科技有限公司等资产,意图在新能源赛道找到突破口。

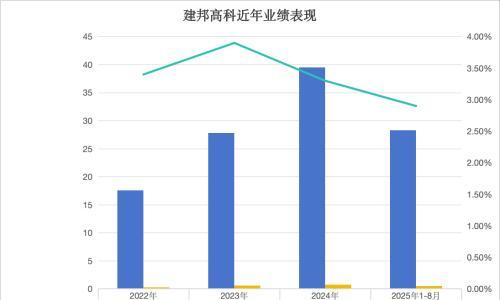

公司进军光伏胶膜领域,试图构建“兽药+光伏”的双主业发展格局。当时公司计划建设年产8亿平方米的光伏胶膜产能项目,这一雄心勃勃的扩张计划一度让市场对其未来充满期待。

但现实却给绿康生化浇了一盆冷水,尽管2023年公司曾计划通过定增13亿元来为光伏胶膜业务扩产提供资金支持,但最终募资规模却大幅缩水至仅8000万元,其中6000万元投向海宁3.2亿平方米的胶膜项目,这不仅反映出公司资金链的紧张状况,更凸显了市场对其光伏业务的信心不足。

时至2024年,光伏胶膜市场竞争激烈,行业进入调整周期,原材料价格波动加剧,加上公司对新资产的整合未达预期,最终致使光伏胶膜相关资产大幅减值。此次资产减值调整不仅直接造成净资产转负,还使得2024年亏损幅度超出前期预期。

业内人士指出,绿康生化的案例反映了传统制造业转型新兴领域的潜在风险。光伏胶膜作为技术密集型行业,对研发投入、规模效应要求较高,跨界收购若未能实现有效整合,易导致资产减值等连锁反应。此次双重风险警示的触发,也为其他寻求跨界转型的上市公司敲响警钟。

目前,绿康生化尚未披露具体的应对措施。市场正密切关注公司后续是否会通过资产处置、债务重组、引入战略投资者等方式改善财务状况,以化解退市危机。

扫一扫关注微信

扫一扫关注微信