2023年上半年光伏新增装机78.42GW,硅料、硅片、电池、组件同比增长超60%,光伏产品出口总额超290亿美元,同比增长约13%。中国光伏产业又一次创造了新的辉煌。

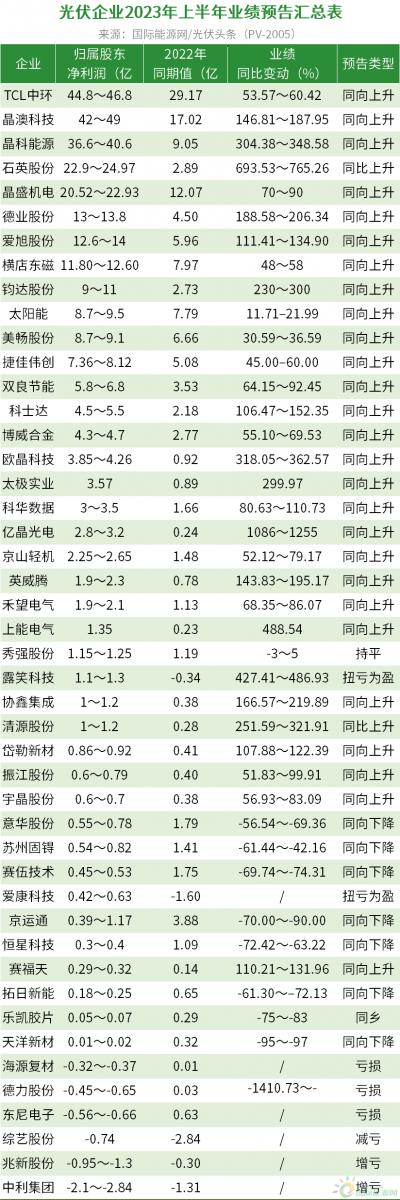

作为光伏产业中坚力量,光伏上市企业表现如何?哪些环节增长最快,又有哪些企业有黑马的潜力呢?46家光伏相关上市企业之中,有32家企业归属净利润同比上升,2家企业扭亏为盈,1家企业减亏,亏损企业合计为6家。在归属净利润同向上升的企业之中,有17家企业归属净利润实现了翻倍增长,占比约为36.96%。

这46家企业尽管所处的产业链环节不同,经营发展战略也各有差异,但根据财报预告数据,大体呈现出如下特点:

1、上游硅料、硅片环节盈利空间大幅压缩

回溯2021年至2022年,堪称硅料企业的黄金期。硅料四大巨头始终占据上市企业财报数据榜的前列,营收、净利润更是一个季度一个台阶。与此同时硅片企业的业绩也是水涨船高。然而2023年以来,随着产能过剩、价格暴跌,产业链上游的硅料、硅片企业因此受到拖累,盈利空间被大幅压缩。

截止目前,在已发布的财报预告的产业链上游企业之中,TCL中环、双良节能、京运通今年第二季度均出现了不同程度的下滑。硅料企业如大全能源早在一季度时归属净利润同比就已经下滑三成,二季度硅料价格暴跌,业绩数据不言自明。

2、一体化布局企业盈利有保障

今年上半年虽然组件价格持续走低,甚至有企业投标报价下探至1.2元/W以下,但是几个光伏一体化巨头盈利能力却持续增强。晶科能源上半年归属净利润预计为36.6~40.6亿元,同比增长304.38%~348.58%。另一大巨头晶澳科技净利润在42~49亿元之间,同比大增146.81%~187.95%。除此之外,电池组件领域的亿晶光电、爱旭股份、协鑫集成、钧达股份归属净利润均实现了翻倍增长。

3、紧缺环节往往产生暴利

光伏产业有较长的产业链,同时由于扩张规模的差异,导致供应链适配,往往某个时段产生紧缺环节。而这些紧缺环节往往是暴利环节。2020年的光伏玻璃,2021至2022年的硅料环节莫不如此。2022年至今的石英坩埚成为紧缺环节,与之相对的是石英坩埚企业赚得盆满钵满。欧晶科技归属净利润同比增长318.05%~362.57%,石英股份同比大涨693.53%~765.26%。

4、行业进入技术迭代红利期

光伏产业的原始逻辑是技术迭代造成降本增效,同样技术迭代也产生红利。今年上半年N型技术迭代导致电池、组件企业没有因为价格走低而压缩盈利空间,反而因技术迭代赚取额外的利润。除此之外金刚线领域的钨丝金刚线产品企业,石英坩埚领域的大尺寸坩埚等先进技术、产品的推出,让相关企业赚取技术红利。

硅片:业绩虽然维持,但颓势已现

2023年上半年,随着硅料价格走低,硅片价格也是一路暴跌。隆基绿能、TCL中环先后多次公布硅片价格,与年初相比如今的硅片价格不仅腰斩,而且创近两年来新低。行业形势如此,硅片企业盈利能力可见一斑。

从数据来看,TCL中环上半年盈利在44.8亿元至46.8亿元之间,盈利能力尚可。但其中TCL中环一季度归属净利润22.53亿元,这意味着二季度归属净利润在22.27至24.27亿元之间,与第一季度相比可能微涨甚至略有下降。

如果说TCL中环凭借其行业龙头地位盈利能力还能保障之外,新进入硅片环节的双良节能与京运通盈利能力则呈现出急剧下滑的趋势。双良一季度归属净利润5.02亿元。这意味着二季度净利润仅为0.78至1.78亿元之间,环比一季度,下跌65%~84%。京运通上半年业绩同比下降70%至90%。

电池/组件:7家企业翻倍增长

一体化企业优势明显

当硅料、硅片价格上涨时,电池、组件环节盈利受到压缩,甚至许多电池、组件环节上市企业出现了亏损现象。如今硅料、硅片价格下跌,电池、组件价格也随之走低,但相关上市企业盈利能力却得以维持。甚至如晶澳科技、晶科能源、爱旭股份、钧达股份、亿晶光电、协鑫集成、赛福天等7家企业归属净利润实现了翻倍增长。

据统计,13家电池、组件环节企业,仅深陷债务危机的中利集团以及经营困难的海源复材出现了亏损现象,其他11家企业归属净利润出现了不同程度成长。对于业绩增长的原因大致可分为三类。

其一,国内外市场火热。如一体化巨头晶澳科技、晶科能源对于归属净利润翻倍增长的原因,均归结为国内外市场火热,光伏组件出货量和营收规模实现较大幅度增长。

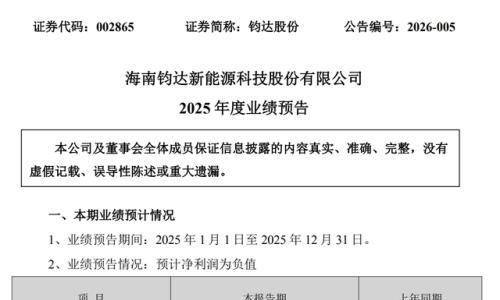

其二,电池、组件产业抓住技术迭代风口,迅速布局产能,打开N型市场。晶科能源明确表示,N型先进产品占比持续提升是其业绩大增的一个重要原因。钧达股份也表示,率先行业实现N型TOPCon电池大规模量产,成为业内为数不多具备N型TOPCon电池大规模供应能力的专业化电池厂商。均钧达股份披露,其上半年出货量为11.4GW,N型出货量超过P型达到6.56GW。正因迅速完成技术迭代,钧达股份归属净利润同比大增230%~300%。

其三,产业链上游价格走低,成本快速下降。对此,亿晶光电在预告中表示,受益于硅材料的价格下降,公司光伏电池及组件的盈利水平有较大增长。爱旭股份也表示,得益于生产成本的下降,公司上半年产销量持续上升,产品结构不断优化,经营业绩较去年同期实现了较大幅度增长。

逆变器/支架:6家企业增幅超100%

今年以来,每月几乎都有近千亿的光伏制造业项目签约。这其中最大的收益者自然是光伏设备企业。晶盛机电、捷佳伟创、京山轻机均在预告中表示,受益于光伏行业的高景气度,订单充足,导致业绩大增。

光伏辅材:石英坩埚暴走,背板胶膜下滑

主营石英坩埚、光伏玻璃、背板、金刚线、胶膜、银浆的13家光伏辅材企业中,6家企业归属净利润实现不同程度的增长。7家企业归属净利润同比下滑,更有德力股份、东尼电子等企业出现了亏损现象。

上半年业绩大暴走的两家企业是以高纯石英砂、石英坩埚为主业的石英股份以及欧晶科技。石英股份上半年归属净利润在22.9~24.97之间,排在46家企业净利润榜中的第四名,净利润超逆变器巨头上能电气。另一家石英坩埚龙头欧晶科技,归属净利润同比大增318.05%~362.57%。对此其表示,受到下游市场需求旺盛及原材料上涨的因素影响,市场上石英坩埚价格出现了普遍上涨,公司销售的大尺寸石英坩埚数量及占比不断增大,带动公司经营业绩大幅增长。

与石英坩埚企业业绩大增相比,背板、胶膜领域则业绩下滑严重。主营背板、胶膜的赛伍技术归属净利润同比下滑69.74%~74.31%,乐凯胶片下滑75%~83%,天洋新材下滑95%~97%。

对于业绩下滑原因,赛伍技术表示,二季度硅料价格进入下行通道,下游组件厂呈观望态势,控制组件产量,导致行业层面胶膜采购量减少,胶膜价格走低。乐凯胶片则表示,光伏背板销售价格下降,产品盈利能力降低,影响利润减少。

电站:规模效应显优势,盈利能力持续向好

国际能源网/光伏头条(PV-2005)4家光伏电站相关企业,其中2家企业归属净利润实现正向增长,两家企业出现了亏损。

具体企业方面,中节能太阳能、太极实业业绩实现正向增长。其中,中节能太阳能归属净利润预计在8.7~9.5亿元之间,同比增长11.71~21.99。对于业绩增长原因,中节能太阳能表示,公司电站装机规模增加且公司加强运维管理,发电量增加其中一个重要原因。

太极实业业绩大增的原因则由于,因电价批复废止,2022年上半年度,太极实业对所属内蒙古地区电站相关资产组计提减值损失,导致归属净利润仅为0.89亿元。2023年上半年归属净利润为3.57亿元,因此同比大增299.97%。

从长期来看,今年光伏组件价格持续走低,短期之内难有反弹迹象,因此下游电站企业的盈利空间较为看好。除此之外,与电站相关的EPC企业则由于今年许多大基地项目集中开工,业务量大增,业绩增长也有所保障。

来源:国际能源网/光伏头条

扫一扫关注微信

扫一扫关注微信