1、发展可再生能源是改善缺电与污染的最优解

近年来印度经济高速增长,作为全球人口总数第二多国家,煤电是现阶段印度电力的主要能源。经济的发展带动电力需求骤增,但印度一直存在供电不足和较为严重的环境污染问题,可靠的发电和供电对于解决印度的电力匮乏和环境问题至关重要。

电力资源供应匮乏

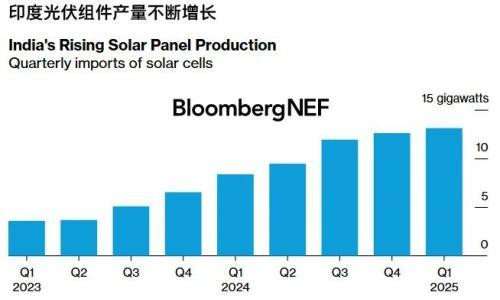

印度对于电力的需求空间巨大,但电力基础设施落后影响。根据分析,2018年中国出口至印度的组件共8.204GW,市场高度依赖中国产品。毫无疑问,印度已成中国光伏行业不容忽视的市场。

图:全球GW级需求市场发展趋势

来源:集邦新能源EnergyTrend

来源:集邦新能源EnergyTrend

3.印度本土组件及逆变器市场份额统计

前十大组件供应商中国占7席

印度的光伏产业链不完整,在硅料、硅片环节印度并没有企业涉及,电池片环节和组件环节有一些布局,面对每年数吉瓦的需求缺口,当地已成为是中国电池片和组件重要的出口市场。

2017年底,印度电池片环节Adani产能约1 GW,其他小电池厂商的合计产能不超过1.5 GW,组件环节主要也是以Adani、Waaree、Vikram为主,但单一组件厂的产能也不超过2 GW。印度的光伏项目开发主要以本土企业为主,印度的光伏产业同中国光伏制造业高度相关联,远远落后于中国企业。相对于印度本土制造的组件而言,中国制造的组件具备显著的优势。

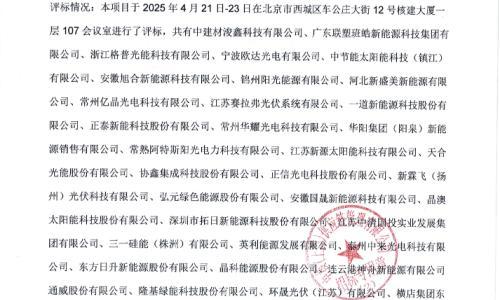

截至2018年底,Mercom发布的印度光伏市场数据显示,正信光电凭借着特有的石墨烯涂层组件具有自清洁特性,对于印度易受沙尘暴影响的地区非常有利,市场份额占比达到7.9%,成为当年出货量最大的组件供应商。此外,晶澳太阳能向印度市场出口了超过2.6 GW的光伏组件,出货量前十的中国组件供应商还有协鑫集成、东方日升、隆基乐叶、阿特斯和昱辉阳光等。

集邦新能源EnergyTrend统计,印度本土组件产能约为6.26GW,现有产能一直未能满足国内光伏市场的装机需求,逆变器对进口的依赖度则更高。

来源:Mercom

集中式逆变器仍是市场主流

根据Mercom的数据,目前印度市场共有35家活跃的逆变器供应商,前10大逆变器企业占2018年市场份额的94%。阳光电源和华为成为当地市场份额最大的中国企业。其中华为是印度市场最大的组串式逆变器供应商,累计供应量已经超过3吉瓦;阳光电源是2018年第二大集中式逆变器供应商,占据了16%的市场份额。出货量较多的中国逆变器供应商还有上能电气、特变电工和锦浪科技等。

从逆变器类型来看,集中式逆变器一直应用在大型光伏项目,占逆变器供应的72%。2019年一季度,印度累计安装了3.5GW的屋顶光伏项目,随着商业和工业中使用屋顶太阳能装置的细分市场增长,价格相对较低的组串式逆变器份额将有所增加。目前中国已有阳光电源、上能两家逆变器企业在印度设厂,可以预见未来印度逆变器市场潜力值得中国企业挖掘。

来源:企业公开信息

4.政策反复性下印度市场风险与机遇并存

中国对印出口下降超3成

虽然印度光伏发展潜力巨大,然而该国光伏市场发展却具备不稳定性。据了解,印度自2012年起频发起反倾销、贸易保护调查,中国光伏产品出口印度持续受到政策影响,近期出口印度光伏组件数量持续下降。根据机电商会的数据显示,2018年中国对印度组件出口份额由29.8%降至15.2%,2019年一季度我国光伏组件出口印度数量1.81GW,同比下降24.4%。

来源:中国机电产品进出口商会

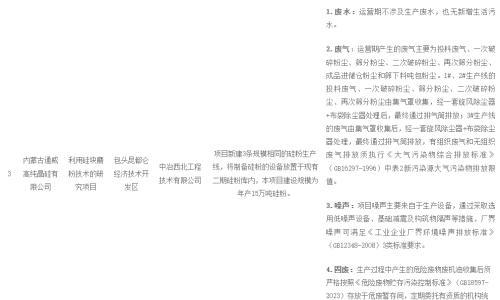

2019年,印度开始新一轮的贸易保护政策。印度贸易救济总署(DGTR)对东南亚国家进口的带纹理的钢化涂层和非涂层玻璃的反倾销税调查做出最终定论,以115.58美元/吨对马来西亚进口光伏玻璃征收为期5年的反倾销税。此外,印度贸易救济总署(DGTR)还建议对从中国、马来西亚、沙特以及泰国进口的光伏组件用EVA胶膜征收反倾销税。

来源:印度贸易救济总署(DGTR)

装机预期下调后市场仍值得挖掘

在“印度制造”、进口保障关税等政策推动下,虽然在一定程度上保护了印度本土企业及产能,但对2022年达到100GW的光伏装机容量的计划造成不小阻碍。在印度新能源和可再生能源部(MNRE)新财年的光伏规划中,计划在2019年4月至2020年3月期间增加8.5GW的光伏装机容量,包括1GW的屋顶光伏装机量,整体规划较上一年度(2018-2019)的目标低23%。

来源:印度贸易救济总署(DGTR)

目前,国际能源署(IEA)统计印度累计装机容量达到32.9GW,若要保持按期完成,则平均每年要完成超过15 GW光伏装机目标。

2019年8月起,印度光伏产品保障性关税进口关税将从25%下降至20%。考虑到印度进口关税5%退坡和光伏组件成本降低效应下,印度的光伏装机量有望保持高速增长,持续向实现累计光伏装机100GW的目标靠拢,对于中国的光伏企业而言,印度市场大有可为。

来源:国际能源署

扫一扫关注微信

扫一扫关注微信