9月29日晚间,中节能太阳能发布非公开发行股票预案,拟非公开发行不超过902,129,409股(含本数),募集资金不超过600,000.00万元(含本数)。发行对象为包括中国节能及其控制的关联方中节能资本在内的不超过35名(含35名)符合中国证监会规定条件的特定对象。其中,中国节能和中节能资本拟认购股票数量合计不低于本次非公开发行实际发行数量的34.70%,限售期为36个月;其余股份由其他发行对象以现金方式认购,限售期为6个月。

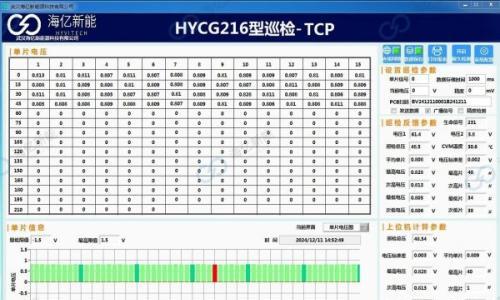

太阳能全称中节能太阳能股份有限公司,是中国节能环保集团公司的控股子公司。公司主营业务包括光伏电站的投资运营以及太阳能电池组件的制造与销售,业务遍及全国20个省、市、自治区。截至2020年末,公司运营电站装机约4.24GW、在建装机约0.37GW、拟建设电站(已取得备案的平价项目)或经签署预收购协议的电站装机约0.43GW,合计约5.04GW。制造端,公司已实现182大尺寸PERC+单晶高效电池产业化和182大尺寸多主栅半片高效组件批量生产,截至2020年末,高效电池年产能1.2GW,高效组件年产能2GW,在光伏电站投资运营、太阳能电池生产和光伏组件生产等方面具有丰富的项目经验。

太阳能本次非公开发行的募集资金主要用于光伏电站项目建设以及补充流动资金。在光伏电站的9个募投项目中,滨海太平镇300MW复合发电项目的总投资额约为12.4亿元,拟投入募集资金11亿元,占总募集资金(未扣除发行费用)的18%,是规模最大的投资项目;其他8个募投项目规模均在亿元不等。此外,用于补充流动资金的金额达到18亿元,占总募集资金(未扣除发行费用)的30%。

太阳能本次增发的主要原因在于,一是在光伏行业处于快速成长期的关键阶段公司需要扩大产业布局,提升企业的核心竞争力。在“碳中和”的背景下,新能源已经上升为国家战略,同时光伏发电度电成本已经具备“平价上网”的条件,在政策面和产业面的双重催化下,光伏行业迎来了历史最佳发展时期。但与之相对的,则是技术研发和市场竞争不断加剧。

二是优化财务结构,弥补项目资金缺口。由于光伏补贴结算周期较长,导致公司财务负担加重。2021H1尚未结算补贴金额达到93.33亿元,较2020年末增加13.04亿元。流动比率和速动比率由2020年末的1.95和1.88下降到1.75和1.67,现金循环周期从360天提高到401天,短期流动性和营运能力显著下滑。

本次募集资金到位后,短期视角内企业的财务压力将得到一定缓解,资产负债率相应下降;中长期视角内企业的经营规模持续扩大,并带动经营业绩稳步增长。站在投资的视角上,增发股份短期内摊薄了每股收益,对企业的股价有一定利空影响;但长期来看,增发有利于提升企业的市场竞争力以及经营业绩,利好公司长期股价。

扫一扫关注微信

扫一扫关注微信