在全球净零碳排趋势下,东南亚地区因其日照充沛,经济快速增长,伴随产业转型带来的绿电需求上升,光伏已成为当地发展再生能源的主力,而越南、泰国、马来西亚、菲律宾与新加坡等五个主要光伏需求国,凭借近期推出的一系列政策利好,将有望带动东南亚成为重点光伏市场之一。

东南亚政策动态

越南

2024年7月3日,越南通过研议多年的直接电力购买协议(Direct Power Purchase Agreement, DPPA),允许购电方透过国家或私人电网采购绿电,但规定每月用电量须达到20万kWh以上。光伏供电方若使用国家电网,装机规模须达10 MW以上,私人电网则不受此限制。

2024年7月30日,政府发布《356/TB-VPCP号通知》,明确「自发自用屋顶光伏项目」定义为:回售给国家电网的电量占总装机量10%以下的项目(北方地区放宽至20%),此后未并入电网的屋顶光伏将取消装机量限制,并简化申请流程,官方后续将公布电价细则与光储配套的相关措施。

泰国

不同于越南已正式通过DPPA,泰国选择在2024年6月开始逐步试行,限定大型用户最多可直接购买2 GW的绿电,官方则预计在2024年底前释出该国DPPA的明确方针与细则。

另一方面,泰国还将于2024年9月公布新版《电力发展计划》,以能源安全、环境保护与控制电价作为政策主轴,维持经济增长还得兼顾能源转型,并且能源部七月上调电价的提案因遭多方反弹而被驳回,总体来看,随着绿电需求愈发迫切,泰国新版PDP的光伏装机目标也将进一步提高。

马来西亚

2024年7月26日,马来西亚宣布将在2024年9月开始实施《企业再生能源供应计划》(Corporate Renewable Energy Supply Scheme, CRESS),该政策与DPPA性质相似,同样为放宽绿电交易,往后购电与供电双方可直接进行协议,不必透过国家能源公司。

值得注意的是,计划的购电方限定为中高压电的工商业用户,并且规定有「额外电力需求」时才可适用,旧用户无法参与本计划。至于供电方部分,仍须透过国家电网输送电力并负担使用费,无法使用私人电网,此外,项目发电稳定性也将受到要求,但总体来看,由于CRESS政策档尚未公布,仍需静待官方后续厘清法规细则与实行方式。

菲律宾

菲律宾为更新能源相关政策,宣布自2024年6月25日起暂停再生能源项目申请五个月(至2024年11月25日),但官方也强调已申请的项目进度不受影响。根据该国能源部统计,截至今年三月,菲律宾已有超过32 GW的光伏项目正在审批或是开发中。

预计未来政策更新将放行开发商在2025年之前申请许可证,即可进行再生能源项目开发的可行性研究与初步调查等等,不须再等待能源部批准。与此同时,新法规还将大幅简化项目产品申请免税进口(光伏组件、逆变器等)的行政程序。

新加坡

新加坡可说是光伏政策面最成熟的东南亚国家,然而,因其地理条件限制,当地难以大规模建设光伏项目,近年来该国正转向邻国进口绿电,并大力推动跨国电网整合,2022年7月,新加坡开始实施寮国-泰国-马来西亚-新加坡电力一体化计划(Lao PDR-Thailand-Malaysia-Singapore Power Integration Project , LTMS-PIP),规划2035年以前进口4 GW以上的绿电。

2024年4月,新加坡与马来西亚的跨国能源交易平台开始试行,马来西亚将透过电网将100 MW绿电供新加坡用户认购,后在2024年6月,新加坡规划透过多国电力交易以收购200 MW以上的绿电。

东南亚光伏市场的机遇与挑战

除了绿电交易自由化等政策面的推动,外国资金的挹注也扮演了重要角色。不论是在欧美国家主导的公正能源转型计划(Just Energy Transition Partnerships , JETP),还是中国的一带一路政策中,东南亚都被视为未来的重点市场,其增长潜力不容忽视,而能源转型议题带来的潜在商机,也预示着东南亚光伏市场的巨大潜力。

然而,虽然潜力巨大,但现阶段东南亚光伏市场仍面临许多挑战,首先便是电网消纳能力不足,各国都正积极改善基础设施以支持更多光伏发电回传电网。再来就是东南亚丰富的煤炭、水力资源排挤光伏的发展空间,并且传统能源产业在东南亚占据主导地位,支撑着许多国家的经济增长,而推动能源转型便代表多数投产不到二十年的燃煤电厂须提前退场,更不符合投资效益。

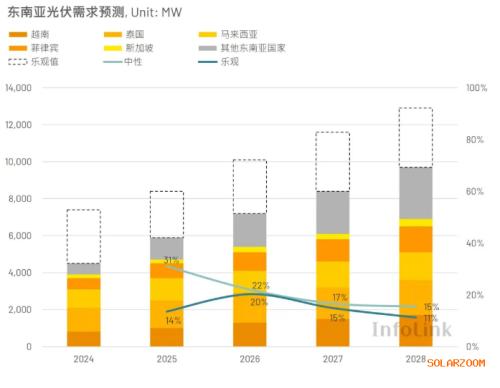

总体来看,东南亚地区有着经济增长、政策推动与国际资金的支持,迭加电网消纳问题与受到其他能源的竞争压力,InfoLink预计2024年东南亚地区的光伏需求将落在4.5-7.4 GW,长期需求则预计增长至9.7-12.9 GW,预期东南亚光伏市场将在未来数年内维持稳健成长,成为全球能源转型中的重要一环。

扫一扫关注微信

扫一扫关注微信