1、系统成本下降导致经济性超预期

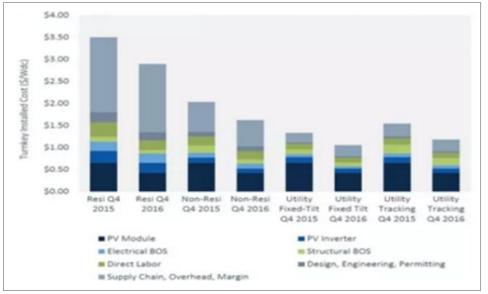

组件成本下降带动成本快速下降:分布式光伏成本中组件成本超过50%,所以组件成本的下降会在很大程度上影响系统投资成本。组件成本自2016年到2017年出现了明显的下降,下降幅度为30.23%。同时光伏系统效率不断上升,非组件(Balance ofSysytem, BOS)成本也实现了一定程度的下降。目前来看,系统投资成本仅5.5元/瓦,如果考虑到总包方的利润,系统成本将达到7元/瓦,预计未来3年,系统成本有望成目前的5.5-6.5元/瓦,下降至3.5-4元/瓦。以1500V为代表的新技术应用推动系统成本持续下降:在分布式光伏系统中,电缆的成本约占总成本的3.8%,而线缆价格受国际铜期货价格的影响较大,在这一价格较为稳定的背景下,电缆价格下降难度较大。但1500V新技术的应用所导致的系统电流下降可以让整个系统的线损减少,实现了系统投资成本下降。

分布式光伏成本构成(2017年)

组成部分 | 单价(元/w) | 备注 |

组件 | 3 | 目前市场上一线厂商组件价格: 265W以上多晶光伏组件价格在2.75-3.00元/瓦不等;而单晶270W以上组件价格则在2.95-3.6元/瓦之间不等; CIGS组件价格在4-6元/瓦不等。 |

逆变器 | 0.4 | 目前500KW-1MW的集中式逆变器价格约在0.18-0.25元/瓦,组串式逆变器在0.3-0.45元/瓦,微逆则在0.8元/瓦以上。 2017年的SNEC,各大逆变器厂家推出3-8KW的户用光伏逆变器价格约在0.65-0.9元/瓦不等。 |

电缆 | 0.2 | 目前市场上合格的光伏直流线缆根据截面积及购买量价格有所变动, 4.0m㎡的2.85-3.1元/米, 6.0m ㎡的约在4.2-4.6元/米。此外,线缆的造价与电站的设计有关,优化的组件排布可以节省直流线缆的使用量。交流负荷电缆可按照一般电力电缆选型要求选择使用。一般而言,光伏线缆造价约在0.12-0.25/瓦不等 |

支架及夹具 | 0.5 | 目前市场上光伏支架的价格在0.32-0.6元/瓦不等,根据材质、以及当时的材料价格有所波动。目前市场上夹具这部分成本约在0.02-0.05元/瓦左右,水泥墩因为涉及吊装的问题,成本会略高,约在0.1-0.15元/瓦左右。汇流箱0.06光伏汇流箱根据项目设计需要进行配置,目前市场上汇流箱价格约在0.05元/瓦-0.12元/瓦之间。 |

配电 | 0.4 | |

施工及调试 | 0.6 | 分布式光伏电站施工安装人工费用约折0.4-0.7元/瓦;大型的工商业分布式光伏项目一般都需要进行系统调试,需要专业的设备人员及电网的人员进行协助,费用约在0.05-0.12元/瓦之间。 |

设计 | 0.1 | |

其他 | 0.08 | 目前市场上夹具这部分成本约在0.02-0.05元/瓦左右,水泥墩因为涉及吊装的问题,成本会略高,约在0.1-0.15元/瓦左右。 |

总计 | 5.34 | 不包括路条及总包方利润,根据不同客户和项目规模,总包利润往往在0.5-1.5元/瓦 |

数据来源:公开资料整理

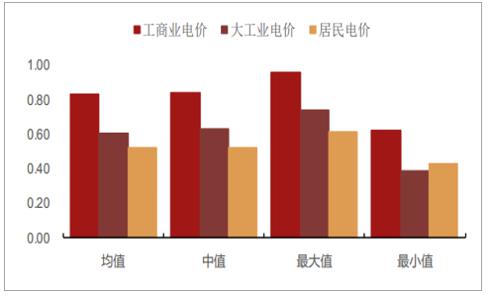

2、经济性快速上升,已经达到用户侧平价

在系统成本快速下降的背景下,度电成本快速下降:随着系统成本的快速下降,发电成本也快速下降,系统成本每下降0.5元/瓦,度电成本能够下降0.04-0.06元/kwh,按照目前系统成本约7.5-5.5元/W,度电成本约0.68-0.99元/kwh。目前已经达到用户侧平价:中国居民电价、大工业电价和工商业电价中值分别约0.52、0.64和0.84元/KWH,而均值分别为0.52、 0.61、 0.83元/KWH,就电价而言用电量高的中东部地区普遍比西部地区要高。而光伏目前的成本已经在大部分情况下实现了平价上网,出现了明显的内生性。

系统成本快速下降

数据来源:公开资料整理

中国用户侧电价情况(元/kwh)

数据来源:公开资料整理

绿色对应居民侧的平价上网;黄色对应大工业侧的平价上网;红色对应工商业电价的平价上网目前国内平均发电小时数约为1100,最差发电小时数约为950,因为要模拟用户侧情况,所以发电小时数更接近中东部地区按照7%的折现率。

美元/MWH | 2017H1 | 2016H2 | 2016H1 | 2015H2 | 2015H1 |

中国-陆上风电 | 71.09 | 68.1 | 76.21 | 77.07 | - |

中国-光伏 | 75.97 | 85.53 | 102.19 | 108.76 | - |

中国-火电 | 46.27 | 51.22 | 42.33 | 44.42 | - |

全球-陆上风电 | 67.44 | 68.2 | 81.16 | 82.52 | 85.48 |

全球-光伏 | 80 | 100.71 | 99.38 | 122.04 | 128.51 |

数据来源:公开资料整理

中国需求预测(万千瓦)

- | 2015 | 2016 | 2017E | 2018E | 2019E | 2020E |

普通电站&扶 | 1680 | 1790 | 1440 | 1390 | 1310 | 1310 |

贫电站 | - | - | - | - | - | - |

增补 | 530 | 1000 | - | - | - | - |

扶贫项目(村级) | 100 | - | 100 | 100 | 100 | 100 |

领跑者 | 100 | 550 | 800 | 800 | 800 | 800 |

合计 | 2410 | 3340 | 2340 | 2290 | 2210 | 2210 |

不设限地区 | - | 95 | - | 95 | 100 | 120 |

分布式 | 139 | 424 | 2000 | 2200 | 2500 | 3000 |

非分布式 | 1374 | 3030 | 3000 | - | - | - |

实际装机 | 1513 | 3454 | 5000 | 4585 | 4810 | 5330 |

数据来源:公开资料整理

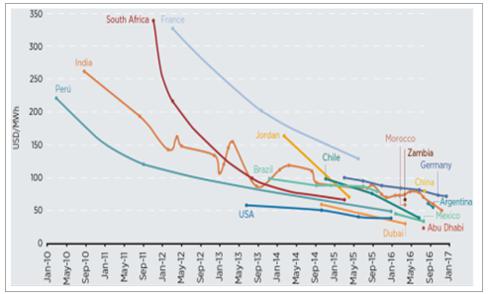

各国政策逐渐成熟,竞价上网制度成为主流:相较FiT政策,竞价上网能够更真实的反映企业成本与盈利,平衡补贴与成本下降之间的关系。 2017年2月,德国的平均中标价为0.0596欧元/kWh,比FiT政策的下限0.0851欧元/kWh低了接近30%,比其上限0.123欧元/kWh低50%以上。在市场竞争的机制下,竞价上网制度可以更好的体现成本下降,推动平价上网。目前全球已经有超过20个国家对光伏上网电价的确定实施竞价制度,光伏装机大国已经开始或即将实施竞价政策。在过去的5年里,竞价上网逐步成为光伏的主要政策扶持形式。德国在2015年开始对100kw以上的项目实施招标制,我国在2016年推出领跑者计划项目,日本也将在2017年10月对2MW以上的大型光伏项目实施招标制。主流国家的上网电价招标制将是趋势,竞价上网制度已成为主流。竞价制度率先在领跑者计划中推广,推动实际电价快速下降:日前,国家能源局出台《关于可再生能源发展“十三五”规划实施的指导意见》,指出“按照市场自主和竞争配置并举的方式管理光伏发电项目建设”。招标(即竞价)制率先在2016年实施的领跑者计划中使用,最低平均中标电价低至0.51元/kWh, 2016光伏领跑者的平均中标电价相比当地2016年标杆电价普遍低了约20%-30%。未来按照标杆电价执行的项目将越来越少,竞价制度将加快平价上网进程。未来竞价上网将在全网更广泛的范围铺开:我国进一步推进领跑者计划基地建设,以推动技术进步,促进成本下降,减少补贴依赖,实现2020年用电侧平价上网。 9月22日,国家能源局发布《关于推进光伏发电“领跑者”计划实施和2017年领跑基地建设有关要求的通知》。《通知》得到了各个省(自治区)的积极响应。截至10月31日申请截止,共有申报基地个数37个,其中,申报应用领跑基地个数为23个,技术领跑基地14个。目前,共有34个申报基地已通过初步形式审核。随着领跑者计划基地建设的推广,未来竞价上网将在全网更为广泛铺开。

德国光伏竞价上网中标价与FiT对比

招标日期 | 中标装机量(MW) | 平均中标价(欧元/kWh) | FiT(欧元/kWh) |

2015年4月 | 150 | 0.0842 | - |

2015年8月 | 150 | 0.0803 | - |

2015年12月 | 200 | 0.074 | - |

2016年4月 | 125 | 0.0714 | - |

2016年8月 | 130 | 0.0688 | - |

2016年12月 | 160 | 0.0618 | - |

2017年2月 | 200 | 0.0596 | 0.0851-0.123 |

注:平均中标价依据实时汇率从欧元换算得到

数据来源:公开资料整理

各国招标价格

数据来源:公开资料整理

2016中国光伏领跑者投标电价

光伏领跑技术基地 | 实际太阳能资源 | 当地所处2016年的标杆电价(元/kWh) | 投标电价(元/kWh) | 平均投标电价(元/kWh) | 平均中标电价(元/kWh) |

山西阳泉 | 1400 | 0.98 | 0.61-0.88 | 0.84 | 0.75 |

山西芮城 | 1200 | 0.98 | 0.65-0.83 | 0.84 | 0.775 |

内蒙包头 | 1600 | 0.8 | 0.52-0.75 | 0.65 | 0.57 |

山东济宁 | 1150 | 0.98 | 0.83-0.95 | 0.842 | 0.83 |

山东新泰 | 1150 | 0.98 | 0.83-0.90 | 0.835 | 0.83 |

安徽两淮 | 1100 | 0.98 | 0.65-0.96 | 0.824 | 0.772 |

内蒙乌海 | 1550 | 0.8 | 0.45-0.67 | 0.61 | 0.51 |

数据来源:公开资料整理

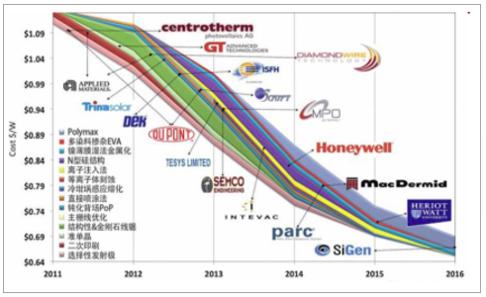

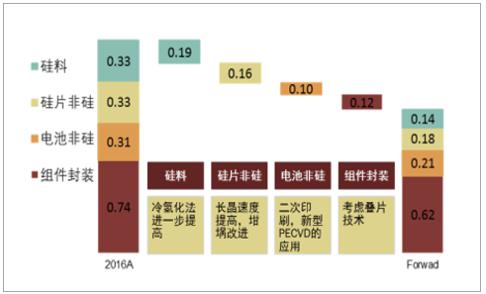

3、电池片将引领新的一轮供给格局变化

技术进步是行业投资的主线:光伏的未来取决于是否能平价上网(与火电竞争),降成本能力成为这个行业核心的能力。每一轮大幅的成本下降虽然是由供需失衡引起,但落脚点均是技术进步。技术领先企业享受超额收益:在无论是国产化过程中的技术进步,还是推出引领世界的新技术,企业一旦通过技术实现了成本的下降,就能在一段时间内获得超额收益。如,2010-2013年的保利协鑫能源在硅料环节实现冷氢化, 2014-2018年的隆基股份在片环节推动了金刚线改造和连续拉棒等技术,均在技术改造完成的相当长一段时间内产生了较大的超额收益。

AEI成本预测曲线

数据来源:公开资料整理

按照目前技术路线推测未来2-3年组件成本

数据来源:公开资料整理

电池片将成为成本下降的主战场:电池目前企业之间的差异最小,同质化强,主要由于电池技术难度大,路线多,企业缺乏投入。从2015年开始,中国电池的技术逐步赶超台湾,效率快速提升,成为性价比最高的产品。研发投入将促使国内电池的崛起: 2012年-2015年,国内企业逐步摆脱双反、产能过剩带来的经营压力,资产负债表逐步转好,研发投入开始增加。 2015-2016年国内电池片的效率快速提高,单晶从19.3%-19.8%提高到19.5%-21.3%,多晶也从18%-18.4%提高到18.3%-18.6%。

2010-2016年历年研发费用(百万元)

- | 2010年 | 2011年 | 2012年 | 2013年 | 2014年 | 2015年 | 2016年 |

隆基股份 | 43.55 | 61.71 | 83.74 | 156.03 | 254.02 | 298.98 | 563.21 |

中环股份 | 68.24 | 110.28 | 89.83 | 173.17 | 178.8 | 378.61 | 391.45 |

协鑫集成 | 64.5 | 68.37 | 71.24 | 16.89 | 10.14 | 17.12 | 95.24 |

数据来源:公开资料整理

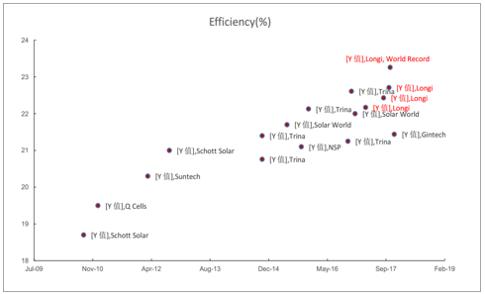

PERC将引领未来3-5年的电池技术: PERC最兼容目前的电池产线,仅增加被钝化和激光开槽,但效率可以增加1%,而且未来非硅成本有望持续下降至与目前普通单晶差不多。同时效率极限在各家企业的持续研发投入下,量产有望从目前21.5%提升至23%左右。对N型电池提出了挑战。

电池平均效率情况

- | 多晶硅电池效 | 单晶硅电池效 | 单晶PERC效率 | 多晶PERC效 |

2010 | 16.3%-16.6% | 17.8%-18% | - | - |

2011 | 16.6%-16.8% | 18-18.5% | - | - |

2012 | 16.8%-17.3% | 18.5%-19% | 20.3%-21% | - |

2013 | 17.3%-18.4% | 19%-19.3% | 20.3%-21.2% | - |

2014 | 17.6%-18.3% | 19.1%-19.5% | 21.40% | 20%-20.76% |

2015 | 18%-18.4% | 19.3%-19.8% | 20.5%-21.7% | 21.25%* |

2016 | 18.3%-19.2% | 19.8%-20.8% | 21.13%-22.61% | 20.16% |

其中“*”代表当年最高效率 |

数据来源:公开资料整理

历史PERC电池效率发展

数据来源:公开资料整理

效率提升导致电池片环节非硅成本下降测算(未考虑装备与辅材价格下降)

效率 | 21.50% | 21.75% | 22.00% | 22.25% | 22.50% | 22.75% | 23.00% |

面积 | 241 | 241 | 241 | 241 | 241 | 241 | 241 |

加工成本 | 1.97 | 1.97 | 1.97 | 1.97 | 1.97 | 1.97 | 1.97 |

功率 | 5.18 | 5.24 | 5.3 | 5.36 | 5.42 | 5.48 | 5.54 |

电池非硅成本 | 0.38 | 0.38 | 0.37 | 0.37 | 0.36 | 0.36 | 0.36 |

封装成本 | 206.5 | 206.5 | 206.5 | 206.5 | 206.5 | 206.5 | 206.5 |

理论封装功率 | 310.89 | 314.51 | 318.12 | 321.74 | 325.35 | 328.97 | 332.58 |

CTM | 0.98 | 0.98 | 0.98 | 0.98 | 0.98 | 0.98 | 0.98 |

实际封装功率 | 303.12 | 306.64 | 310.17 | 313.69 | 317.22 | 320.74 | 324.27 |

封装非硅成本 | 0.68 | 0.67 | 0.67 | 0.66 | 0.65 | 0.64 | 0.64 |

非硅成本 | 1.06 | 1.05 | 1.04 | 1.03 | 1.01 | 1 | 0.99 |

数据来源:公开资料整理

经测算,假设PERC电池效率从21.5%上涨至23%,电池非硅成本从1.06元/W下降至0.99元/W,下降0.07元/W,下降比例为6.6%。PERC产品将会有短期的溢价,长期为成为标配:PERC组件的功率能够达到305-310W,相比较普通单晶组件285-290W有明显增益,对BOS的成本节省有明显促进作用,所以我们预计PERC组件短期将会有0.15-0.25元/W的溢价,长期将会成为企业降成本的标准技术。

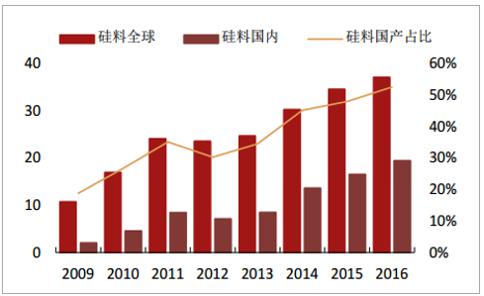

4、需求倒逼硅料品质升级

单晶对硅料要求更高,以进口为主:太阳能硅料根据纯度不同可以分为太阳能一级、太阳能二级和太阳能三级。目前多晶主要是采用二级和三级料,而单晶主要是用一级料。这主要原因是单晶在长晶过程往往需要连续拉棒,高品质的硅料能够保证连续拉棒的成功率。单晶硅片扩张推动需求增长:随着单晶性价比的不断上升,单晶硅片的成为主导硅料品质的需求,预计到2018年年底,全国单晶硅片的产能将达到57-65GW,硅料需求将达到。高品质硅料缺乏, 2018年硅料品质将分化:国内硅料企业的产品以太阳能二级和三级为主,所以单晶企业大部分购买进口硅料。经过1年多的技术改进,以通威、大全、协鑫等为代表的国内企业已经达到单晶所需求的品质,估计占总体产能的30%左右,整体产能依旧偏紧。

太阳能级别的硅料分类

太阳能级棒、块状多晶硅等级 | |||

项目 | 1级品 | 2级品 | 3级品 |

N型电阻率,Ω*cm | ≥50 | ≥15 | ≥10 |

P型电阻率,Ω*cm | ≥500 | ≥10 | ≥10 |

氧浓度, at/cm³ | ≤ | ≤ | ≤ |

碳浓度, at/cm³ | ≤ | ≤ | ≤ |

N型少数载流子寿命,μs | ≥100 | ≥50 | ≥10 |

基体金属杂质, ppmw | Fe、 Cr、 | Fe、 Cr、 | Fe、 Cr、 |

数据来源:公开资料整理

单晶硅片产能扩张对硅料需求拉动预测

企业 | 2016 | 2017E | 2018E |

隆基股份 | 7.5 | 15 | 25-30 |

中环股份 | 3.5 | 10 | 20-23 |

保利协鑫 | 1 | 1 | 1 |

晶澳太阳能 | 1 | 3 | 3 |

晶科能源 | 1 | 3 | 5 |

阿特斯 | 0 | 1 | 2 |

卡姆丹克 | 0.5 | 0.5 | 0.5 |

阳光能源 | 0.5 | 1 | 1 |

合计 | 15 | 34.5 | 57.5-65.5 |

对硅料需求测算 | 5.4 | 12.42 | 20.7-23.58 |

数据来源:公开资料整理

主要生产硅料企业情况

国家 | 公司 | 产能(吨) | 生产成本(万元/吨) |

中国 | 通威股份(永祥) | 20000 | 小于6 |

新疆大全 | 18000 | 小于6 | |

亚洲硅业 | 15000 | 6~7 | |

江苏中能 | 72000 | 6~7 | |

新特能源 | 29000 | 6~7 | |

洛阳中硅 | 18000 | 7~8 | |

德国 | Wacker | 76000 | 7~8 |

韩国 | OCI | 52000 | 7~8 |

挪威 | REC | 20000 | 7~8 |

美国 | Hemlock | 36000 | 8~9 |

数据来源:公开资料整理

我国硅料产量全球占比逐年升高

数据来源:公开资料整理

我国硅料进口比例较高

数据来源:公开资料整理

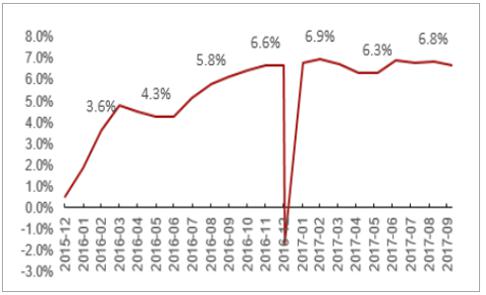

5、风电弃风改善明显,制造业毛利率走势待观察

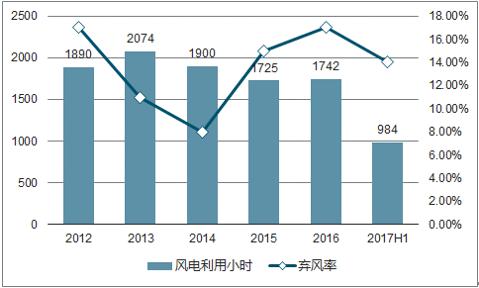

弃风限电率在过去1年得到了明显改善:据国家能源局发布的2017年前三季度风电并网运行情况显示, 1-9月,全国风电发电量2128亿千瓦时,同比增长26%;平均利用小时数1386小时,同比增加135小时; 1-9月,全国弃风电量295.5亿千瓦时,同比减少103亿千瓦时,弃风率同比下降6.7个百分点,实现弃风电量和弃风率“双降”。其中,宁夏弃风率为3%,同比减少14个百分点,甘肃为33%,同比下降13个百分点,东三省弃风率也有明显下降,其中,辽宁弃风率为7%,同比下降了8个百分点。政策与用电量超预期推动弃风限电率不断改善:政策方面,我国致力于解决弃风弃水问题并提出明确要求。近日,发改委、能源局印发《解决弃水弃风弃光问题实施方案》。方案指出,到2020年在全国范围内有效解决弃水弃风弃光问题。方案明确提出后年度解决弃水弃风弃光的工作目标,确保弃水弃风弃光电量和限电比例逐年下降。除此,用电量超预期,市场消纳能力增强也直接推动了弃风限电率的改善。自2016年起,用电需求回升, 2016年全年用电量达到59198亿千瓦时,同比增长6.7%。 2017年,同比增长率也持续稳定在6.8%左右。整体用电需求超预期大幅度回升。

全社会用电量同比增值

数据来源:公开资料整理

全国风电利用小时及弃风率

数据来源:公开资料整理

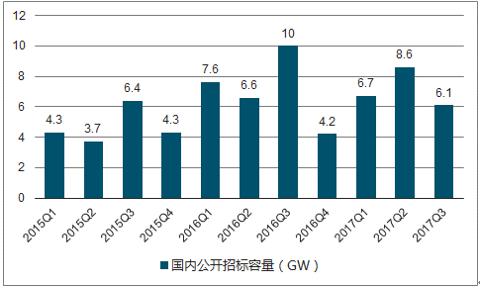

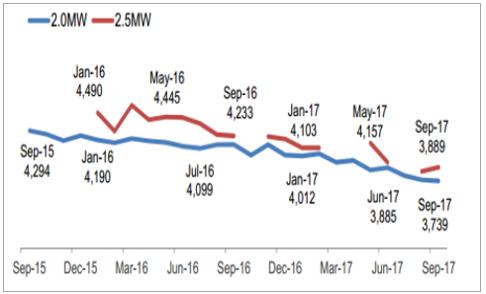

招标量整体平稳: 2017年1-3Q国内公开招标容量为21.3GW, 2016年为28.4GW,相较2015年的18.7GW,近两年招标量明显提升。虽然2017年1-9月国内公开招标容量同比下降11.7%,但整体招标的绝对量仍处于较高水平。 2016年至今,季度招标量平均维持在7GW左右,整体发展平稳。随着招标量整体保持较高水平的平稳发展,项目回报率可观,预计行业未来需求持续增长。政治环保等客观因素导致价格下降明显: 2017年, 2.0MW和2.5MW机型投标均价持续下降。第三季度2.0MW风电机组投标均价为3700-3800元/kW左右,相较16年的4200元/kW左右,同比下降近10%。一方面,环保问题近年来一直受到国家关注,“绿水青山”间接抑制了风能发电的需求。另一方面,随着风电开发南移,对大功率的新机组需求将增多,而小功率的机组需求则相对减少,价格降低。除此,十九大期间,出于安保等因素考虑,对大型机组的运输加以限制,也影响了价格的下降。

国内公开招标容量(GW)

数据来源:公开资料整理

2.0MW&2.5MW机型投标均价走势(RMB/kW)

扫一扫关注微信

扫一扫关注微信