整体上,这个季度业绩通过公司与市场的充分沟通,也算是慰藉了市场。

隆基绿能8月24日A股盘后公布了2022年上半年的业绩,由于主要是收入和归母利润之前公司都已经给画了圈、指定了范围,结果上大差不差,没有太大预期差,核心还是通过出货、成本、利润等来看产业竞争和博弈。

a.由于需求旺盛,组件和硅片涨价,二季度公司收入318亿,同比增长从一季度的17%直线拉高到了65%。

但从公布的组件和硅片出货来看,公司上半年并未没有跑赢行业,也就是说市占率是下降的,公司虽然强调了长期30%的市占率目标不变,但是短期硅料的上涨,让公司不得不平衡短期市占(成长)和利润之间的取舍。

b.而这一平衡的结果是,收入增长可观,但也不是行业最拔尖的,利润增长增长也算可以,但同样不是行业里最拔尖的,但整体上费用杠杆的释放+海外美元收入的汇兑损益,一定程度上对冲了毛利率的快速下滑,公司的利润在绝对值还有不错的正增长。在行业火爆繁荣的情况下,虽然不像通威那样吃到了全部的好吃,但需求旺盛,利润绝对值还算可以。

c.注意美国暂扣令(WRO)其实对公司的经营扰动非常大,公司原本规划面向美国的11GW出货,而WRO后这部分希望比较渺茫,同时也因为这个问题,导致上半年滞港仓储费用从去年同期的几千万直接拉爆到了4.5亿,大幅拖累销售费用杠杆的释放。

整体上,这个季度业绩通过公司与市场的充分沟通,也算是慰藉了市场:之前市场担忧因为硅料龙头通威下场做组件业务,行业竞争加剧之后会导致组件环节陷入价格战,而侵蚀组件龙头隆基的利润。

但在需求爆棚的情况下,组件厂是可以筛选客户的,而不是抢客户的,隆基还有选有一定利润的订单的能力,同时也会通过产能和出货的调节,来平衡市占和利润之间的矛盾。后续还是要关注硅料的价格变化趋势,这会直接影响隆基的产能利用率,收入和利润释放。

长桥海豚君随后会通过长桥App与海豚的用户群分享电话会纪要,感兴趣的用户欢迎添加微信号“dolphinR123”加入长桥海豚投研群,第一时间获取电话会纪要。

以下为本次财报详细内容

一、关于隆基股份,要知道什么?

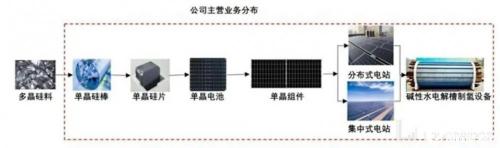

隆基股份卡位光伏赛道,是妥妥的“光伏茅”。从硅片业务起家,公司沿着光伏产业链展开了一体化布局,当前业务范围除了冶炼提纯的硅料业务之外,往下的产业链基本都有:硅棒-硅片-电池片-组件的研发、生产和销售,同时还布局集中式地面电站和分布式光伏屋顶(含BIPV)的系统解决方案、光伏制氢等朝阳领域。不过公司的业务支柱是大家熟知的硅片和组件两个环节,在单晶硅片和组件环节,公司已经跃然成为全球第一的龙头。

数据来源:公司财报,长桥海豚投研整理

硅片和组件是市场关注的两大核心业务:

1.组件业务主要对外出售。公司组件业务起于2014年,是基于自身领先的单晶硅片技术发展起来的。干一行则成一行,公司组件业务已经成长为公司的第一大业务支柱,并且占据了全球第一的位置。同时公司组件业务全面全球化,境外组件收入超过国内市场,得到了海外市场的认可。

2.硅片业务部分自用部分外销。公司押注单晶硅技术路线,推动单晶硅全面取代多晶硅,也因此成为这波替代过程中的最大赢家。由于公司自身开始了组件业务,因此公司生产的硅片一部分用于自用,一部分对外销售,目前基本处于50%:50%的比例。

3.光伏产业链价格博弈剧烈,公司盈利能力变化需要倍加关注。当前的光伏产业链处于以硅料为源头、全产业链涨价的时期,硅料环节资金壁垒高,并且扩产周期长,成为这波光伏行业快速发展路上的瓶颈。公司硅片和组件业务盈利承压,需要倍加关注公司盈利指标的变化、以及产业链价格的走势和预期拐点。

二、以下是海豚君的详细分析:

1、硅料太贵&美国业务受阻,平衡来去只有牺牲市占了

2022年上半年公司营收504亿,同比增长44%,与7月下旬业绩预告中的“500亿元-510亿元之间,同比增长42%-45%”区间基本一致;归母利润接近69亿,同比增长30%,稍超了公司的指引区间“63亿元-66亿元之间,同比增长26%-32%”。

整体上与市场预期基本一致;利润所谓稍微超出指引一些,主要是因为有一个超乎寻常的18亿投资净收益,剔除这个因素,应该也是在预期之内。

这个业绩对应二季度收入大幅加速,在欧洲等海外市场放量的推动下,同比从上季度的17%快速拉到了65%,达到了318亿人民币;归母利润38亿,同比增长53%;按照目前市场对全年1186的营收预期,和143亿的归母利润预期,二季度大概完成了预期的27%/27%,完成度比过去两年的情况要更高,而且收入表现更为出色一些。

国内VS海外:2021年公司海外收入整体占到了47%,几乎已经与国内市场追平了。不过到了今年上半年,这一比例又回落到了40%,应该与美国市场组件出货受挫有关。

2、组件出货太慢:2022一季度组件出货较差,而上半年组件整体出货18GW,对应二季度出货接近12GW,而公司目前定的出货目前是50-60GW,等于上半年只完成了32%。

这里组件上半年出货较低的主要原因还是一季度出货低的原因,因为硅料价格比较高,一些低性价比的单子放弃了,同时美国又由于政策问题,原本规划的11GW的出货目标,现在基本放弃,重新选订单。

下半年公司估计能出货30GW,相当于紧巴巴完成全年目标,而是否能够加速核心还是看美国出货是否在海关问题上顺利通关。

3、硅片出货低于行业:硅片上半年出货40GW,相比去年上半年的38GW只是微增。一季度是18GW多一些,二季度是21GW;而目前无论是国内还是全球的光伏新增装机增速都是远远高于这个数的。

公司在组件和硅片上的出货都低于行业增速,而核心应该还是硅料成本太高,而且如果要拉高产能利用率,就要去市场上找料,会进一步加大上游的价格失衡。

从出货结构上,硅片外供和自用大概一半一半,按照公司所说的——目前硅片产能大概是组件产能的1.5倍,是电池产能的2倍左右,海豚君估计自用和外销的比例其实更多是取决于隆基自产电池片的能力。

有多少电池片就会用多少自供的硅片,另外一部分不够的电池片通过外采补一些,但是由于外采电池片的组件盈利较差,所以外采量并不是很足,后面更低价格的组件也需要补足自产电池片的产能短板。

另外从公司的解释来看,隆基更看重的长期市占率目标,以及短期出货和利润之间的平衡,在市场需求大爆发的情况下,自己不控货的上游硅料价格又比较高的情况下,为了兼顾收益,有意放弃了一些低性价比的订单,导致短期市占率有所下滑。

三、硅料价格太高?一边锤市占率,一边锤毛利率

毛利率持续快速下滑:在全球光伏需求装机爆棚的情况下,硅料由于重资产资金壁垒+长扩产周期,是全产业链涨势最凶猛的环节,而下游电站则对组件成本极其敏感,最上游的成本上涨无法全部传导到下游。

这中间的成本只能有中间的环节来承受,而隆基所做的硅片——电池片——组件,刚好就是处在这个中间环节。

所以公司毛利率最近几个季度坍塌得都非常厉害:二季度整体毛利率在一季度21%的基础上直接掉了六个百分点,进一步下滑到了15%,几乎是历史新低。

这里主要是组件业务上,二季度虽然出货上量,但交付都是之前的签的单子,赶不上当前市场原材料的涨价速度,而且三季度的毛利率也不会比二季度好到哪里去。

而如果硅料硅片分开看的话:

1)硅片一季度交货毛利率是24%,毛利率只是稍微下滑了一些,主要是因为硅料价格高,没有100%完全传导。

2)组件因为项目都是之前签好的,等到生产交货的时候,上游硅料涨价太多,导致组件二季度毛利率只有12%,比一季度下降了大概有六个百分点。

四、经营杠杆释放效果不明显?都是美国惹的祸

这个季度,规模的增长只能算是小幅释放了经营杠杆:从四费的表现来看,最大的变化来自于财务费用,而财务费用主要是因为公司海外业务以美元结算,因此有美元的储备,美元升值带来了4.5亿的汇兑收益,体量挺大。

单独看二季度的话,二季度的财务费用(利息收支+汇兑损益)是一个7亿的正收益,而不是之前大约2-3亿的财务费用,这对短期的利润释放效果也非常大。

其他三费上,销售费用二季度尤其高,完全没有看到收入增加了,费用率就下降的情况,不过这个也是美国业务的扰乱,主要是因为美国WRO导致租赁仓储费增加了六倍,从去年的不足七千万直接拉到了4.7亿,等于美国这边因为WRO的原因,货没有交出去,收入没有确认,但是费用却是实打实的。

其他如管理和研发费用率,二季度随着收入的快速放量都有小幅下行的趋势。

扫一扫关注微信

扫一扫关注微信