欧洲光伏市场是我国光伏行业重要的海外市场。根据光伏行业协会数据,2023年1至7月,我国光伏产品(硅片、电池片和组件)出口额达320亿美元,同比增长约6%,再创历史新高。随着我国光伏产业优势的扩大,海外市场对于我国光伏产品的依赖度不断提升,尤其是欧洲出于对能源安全的迫切需要和实现碳中和目标的考虑,不断加大以光伏和风电为主的可再生能源的建设力度。

地缘局势助推欧洲可再生能源转型

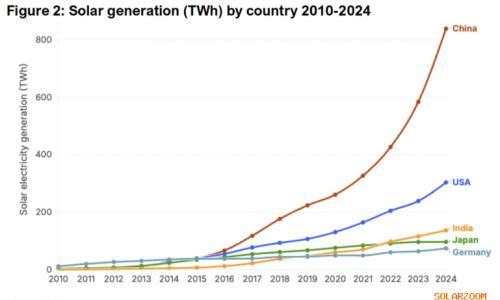

经过近30年的发展,欧洲光伏行业已在全球占据重要位置。1996年,根据PV News统计,欧洲光伏装机量仅有90MW,其中43MW为分布式工业应用,22MW为终端零售商品应用,15MW为分布式居民应用,只有10MW为集中式光伏电站。光伏产业在此后的26年进入快速发展阶段,根据国际可再生能源机构(IRENA)统计,全球光伏装机量从2021年的855.2GW增加22.39%至2022年的1046.6GW。其中,亚洲占比57%(596.56GW),欧洲占比21.5%(225.02GW),北美占比11.9%(124.55GW),其余地区占比9.5%(99.43GW)。

欧洲无论从装机量占比还是增速方面都成为仅次于亚洲的第二大光伏建设区域。

从欧洲内部来看,光伏装机量最大的5个国家分别为67.4GW的德国、25.06GW的意大利、18.85GW的荷兰、17.2GW的西班牙和17.17GW的法国,上述5国总装机量143.68GW,占到欧盟(EU27)总装机量195.41GW的73.52%。从发电量来看,德国作为欧洲最大的能源生产和消费国,其2022年光伏发电量为60.79TWH,较2021年的49.34TWH增长23.20%。德国光伏发电量占总发电量的12%,占可再生能源发电量的26%。作为欧洲最大的能源生产和消费国,德国对能源安全的需求更为明显。根据德国政府规划,2030年可再生能源产量占比将从之前的65%提升至80%并在2035年达到100%,这意味着接近600TWH的电力产量将全部利用可再生能源产生。

欧洲的地理位置和自然资源决定其主要以风电和光伏发电为发展路径。与中国首先重视开发水电资源不同,欧洲因为能源消费地主要集中在德国、法国和西班牙等地,这和水力资源丰富的斯堪的那维亚山脉和阿尔卑斯山脉形成空间错配,同时电网基础设施不具备超远距离的跨区域输送条件,由此导致欧洲对于可再生能源开发的主要重心在风电和光伏发电。在光伏方面,根据《2022年欧洲环境调查报告》,欧洲在2022年经历着自1983年有卫星监控记录以来最高的太阳辐射,其太阳辐射值较1990年至2020年的均值增长4.9%,并且此值在过去的20年间不断攀升,尤其是在2018年以后,每年的年均太阳辐射值都超过历史均值的2%到4%。分区域来看,太阳辐射值的异常主要发生在德国、法国、荷兰和瑞士,上述地区在2022年的太阳辐射值都比历史均值高12%至15%。欧洲大陆太阳辐射的增加主要受益于多云天气的明显减少从而带动日照时间的增加。上述自然资源的禀赋决定欧洲在实现碳中和的路途上光伏建设将起到决定性作用。

欧盟制定了诸多绿色能源发展政策

目前欧盟进入光伏建设的加速期和关键期。根据《欧洲绿色协议》和《欧洲环境法案》,欧盟计划将2030年欧盟温室气体排放总量较1990年值至少下降55%,可再生能源装机量在2030年将达到1236GW,其占总能源装机量的45%。为了达到这个目标,欧盟制定诸多绿色能源发展政策,同时,欧盟在俄乌冲突中意识到欧洲必须摆脱对俄罗斯化石能源的严重依赖,由此《欧盟再生能源计划》和《欧盟太阳能战略》两项政策性文件应运而生。

上述文件最主要的战略目标是欧盟在2025年将实现超过320GW的太阳能光伏装机量。其中,集中式光伏电站装机量将达到144GW,工商业屋顶分布式光伏装机量将达到117GW,居民屋顶分布式光伏装机量将达到72GW。2030年,欧盟将实现600GW的光伏装机量,其中集中式光伏电站装机量将达到269GW,工商业屋顶分布式光伏装机量将达到205GW,居民屋顶分布式光伏装机量将达到127GW。这些光伏装机量在2030年所产生的发电量将取代年均90亿立方米的天然气消费量。根据此法案,我们可以简单计算出2023年到2025年的3年年均增加装机量在41GW左右,2020年至2025年光伏装机量年均增速将达到13%;2025年到2030年的5年年均增加装机量在56GW左右,2025年到2030年光伏装机量年均增速将达到12%。

欧盟拟加大对光伏制造业支持力度

除装机量的政策规划外,欧盟在金融扶持政策方面也做出相应要求。根据《欧盟太阳能战略》文件,欧盟预计在2023年至2027年提供超过260亿欧元的光伏建设支持资金,但欧盟官方也强调更多资金将依靠企业在金融信贷和融资政策的支持下获得。

欧洲光伏企业加大投资力度,但进口依赖度将保持在较高水平。根据国际可再生能源机构(IRENA)的统计,中国在多晶硅、单晶硅、电池片和组件产品的产能分别占到对应产品全球总产能的79%、95%、76%和68%,欧洲市场仍然需要进口大量的中国光伏产品来实现可再生能源建设目标。目前,欧洲仅拥有2GW的单晶硅产能、6GW的电池片产能和8GW的组件产能,上述光伏产品的产能占全球总产能的比例不到1%。纵观欧洲,仅德国瓦克公司拥有20GW的多晶硅产能。

根据欧盟统计,许多欧洲光伏公司已经将扩产增量提上日程。德国瓦克将在2025年增加25.4GW的多晶硅产能。在土耳其,Kalyon PV计划增加1.2GW的光伏组件产能。在意大利西西里岛,意大利国家电力公司(Enel)正在建设一个3GW的异质结(HJT)光伏电池片产能。此外,瑞士的梅耶博格公司(Meyer Burger)计划增加3.8GW的异质结(HJT)光伏电池片产能。挪威光伏生产商NorSun和Crystal公司共计划新增4GW单晶硅产能。Solar Watt和Oxford PV等公司也计划在2024年至2025年间增加3.5GW的光伏组件产能。

总体来看,2025年,欧洲多晶硅、单晶硅和电池片的完全自主生产的有效产能将达到20GW到30GW。然而,上述项目能否建成投产仍然面临着信贷资金、环保政策和高碳价带来的挑战,产能的兑现程度需要持续追踪。即使在理想的情况下全部投产,欧洲光伏产品产能仍然不能满足其增长需求。目前,欧洲光伏市场呈现出高目标和低产能的现实矛盾,俄乌冲突成为推动欧洲加速形成依靠可再生能源从而达到能源独立的催化剂,在可预见的未来几年,欧洲仍然不能摆脱严重依赖于进口光伏产品的局面。

中国是欧洲最主要光伏产品供给国

中国基于技术和产能优势将继续在欧洲扮演光伏产品主要供给国的角色。“工业硅-多晶硅-单晶硅-电池片-组件”的光伏主要产业链条已经得到充分发展。从产量来看,今年上半年多晶硅产量超过60.6万吨,同比增长66.1%;硅片环节全国产量超过253.4GW,同比增长65.8%;电池环节全国晶硅电池产量超过224.5GW,同比增长65.7%;组件环节全国晶硅组件产量超过204GW,同比增长65%。根据硅业分会统计,预计到2025年年底,中国多晶硅产能将超过600万吨/年,若包括海外供应,共计可以满足全球1800GW左右的装机量需求。

欧洲超装机量需求的光伏进口已经形成明显的库存压力。据统计,数据显示,1—7月,中国光伏组件出口额为261.2亿美元,同比增长2.1%;出口量为123GW,同比增长30.4%。荷兰、巴西、西班牙成为中国光伏组件的前三大出口市场,出口到欧洲的光伏组件数量占比高达52.5%,在此增速推测下预计全年出口量高达120GW。然而,欧洲市场短期内出现高库存的问题。

根据Rystad energy统计,欧洲目前光伏组件的库存接近40GW,相当于2021年全欧洲的光伏新增装机量,预计在2023年年底库存量将达到100GW。高库存形成的原因除短期内的供需错配外,还有来自于欧洲光伏产业劳动力的短缺、行政审批环节的冗长以及环保组织和企业之间的纷争。其中,相关产业工人的缺失是较为严重的问题。根据欧盟统计,2020年光伏产业从业人员共35.7万人,预计2030年从业人员数量将至少翻一倍达到72万人的规模,其中80%都是产业终端的安装工人,10%为维修护理人员,而技术培训的瓶颈也制约产业人员的上岗速度。尽管如此,欧洲仍然需要进口大量的光伏产品以满足未来几年实现碳中和目标的需求。

综上,欧洲光伏产业呈现出“高需求、低产能和阶段性高库存”的局面,中国依旧成为欧洲最主要的光伏产品供给国。然而,在国内产能快速增长的背景下,中国企业不仅要深耕国内市场还需要继续扩展海外市场,尤其是快速增长的南美、南非和东南亚等新兴市场,从而规避欧洲市场因需求波动、政策博弈和碳关税所产生的风险,这种结构性变化将显得尤为重要。

扫一扫关注微信

扫一扫关注微信