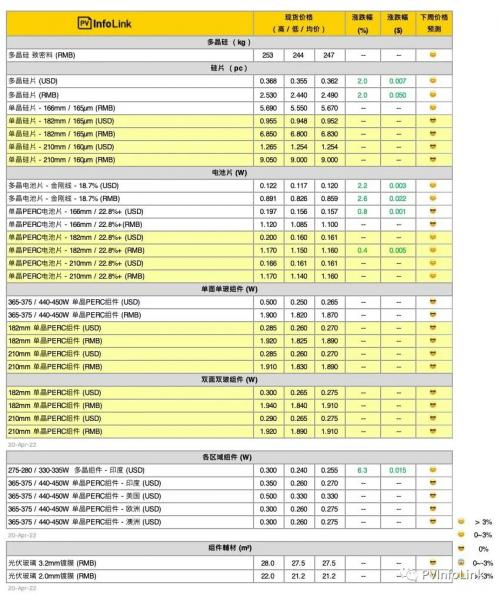

4月21日,PVInfolink发布本周价格评析。

价格说明

自3月起,Infolink新增182/210mm双面双玻组件不分区售价。

组件价格3月16日起,国内组件均价以当周交付价格为主,主要统计以分布式、集中式、招开标项目加权平均测算,而低价将反映二线厂家、或者部分前期项目价格为主。

PV Infolink的现货价格主参考超过100家厂商之资讯。主要取市场上最常成交的“众数”资料作为均价(并非加权平均值)、但每周根据市场氛围略有微调。

PV Infolink现货价格信息中,人民币价格皆为中国内需报价,而美金显示之价格则为非中国地区的海外价格,并非人民币直接换算美金。

致密料报价主要使用在单晶用料。由于多晶用料量少、成交较不固定,且价格区间广泛,2021年6月起取消多晶用料价格追踪。

多晶硅片公示价格主要针对157mm尺寸、175μm厚度的规格,后续视市场变化情况酌情调整。

单晶硅片报价158.75、166、182mm单晶硅片价格切换到165μm厚度,210mm将从2022年1月起由170μm切换到160μm厚度。薄片价格按照公式进行折算。

自2021年12月起,166尺寸产品因生产和需求的流通情况加速进入非主流区域,且海外实际供需趋于集中化,166尺寸单晶硅片美金价格取消公布。

电池片效率与组件瓦数相应调整,166,182,210mm以22.8%+为主。

组件瓦数相应调整166组件瓦数为365-375 / 440-450W。182组件瓦数为535W-545W,210组件瓦数540W-550W。

11/16美国201税率调整为15%、且双面组件免除201税率,因税率变化大,美国地区价格改以FOB报价(不含税及运费)。

印度价格为FOB报价不含关税。

因欧洲市场多晶组件需求多为碳足迹项目,价格区间较为广泛,因此8月起取消欧洲多晶组件价格报价。

硅料价格

国内疫情对物流通行效率方面的影响仍然持续发酵中,货物交付及时性的困扰贯穿行业上下。

硅料环节新产能虽然陆续投放,但是考虑到各家硅料企业的检修对产量的影响,4月硅料实际产量的增长幅度仍然有限,各家新产能爬坡进度不均,硅料供应量和拉晶用料需求量之间的供需关系短期仍难以改善。

致密块料价格整体抬升至每公斤243-248元人民币范围,硅料长约价格随之上涨,零散订单成交价格甚至已经抬涨至每公斤253-256元人民币,整体价格呈现的状态是继续抬高,成交订单的高价区间进一步抬升。

硅料价格不断上涨的市场供应环境下,部分拉晶企业面临难以采买到满足生产需求数量的现状,同时受国内疫情和交通管控影响,物流通行效率和运力形势仍然非常严峻,引起各环节物料运输受阻,生产环节物料供应紧张。多种不利因素叠加,持续恶化上游供需形势。

硅片价格

单晶硅片环节各个规格对应的市场低价仍然在逐步上涨,目前观察均价水平暂时维持,而且相对坚挺。除了价格居高难下的市场环境,当前主要面临的问题还有货物交付和运输难题,企业安全库存的水位不断下探,实则考验供应链整体调度和协调效率。

价格方面,隆基单晶硅片价格4月13日调涨后,单晶硅片环节各企业价格均已实现上涨,低价水平不断抬升,整体价格水平继续拉高。

单晶硅片环节价格从年初至今逐步调涨,以182mm/165μm规格价格举例,当前最高报价范围每片约6.85元,该规格单晶硅片对应的最高价格发生在2021年10月,彼时价格对应每片约6.81元,即该规格的单晶硅片当前价格已经涨超2021年全年最高价格,下游陆续有部分被迫接受。

因单晶硅片实际供应厚度下降趋势加速,公示价格对应的硅片厚度将在5月依据市场流通量的主流厚度做调整。因单晶硅片实际供应厚度下降趋势加速,公示价格对应的硅片厚度将在5月依据市场流通量的主流厚度做调整。

电池片价格

国内疫情部分地区稍微缓解,但总体仍不见“明显”好转,当前厂家仍积极寻找物流公司,电池端材料库存所剩不多,4月下旬材料供应开始出现部分缺口,如网版、网纱、化学品等物料流通出现不畅,本周电池片价格持续推高部分紧缺尺寸,其中主要M10电池片紧缺,组件厂家为稳定货源、保持开工率,M10电池片需求仍有支撑,本周组件厂家开始接受M10电池片每瓦1.155-1.165元人民币。M6电池片则因需求锐减、价格暂时止稳在每瓦1.1-1.11元人民币,海外少量新单上调至每瓦1.13元人民币(换算),后续价格跟随成本而定。而G12电池片仍处博弈阶段、价格暂时止稳每瓦1.16元人民币。

多晶部分,同样因应成本上调,本周多晶电池片价格落在每片3.8-4.1元人民币的区间,海外约每片0.54-0.56元美金。

组件价格

国内疫情持续延烧,短期物流影响严峻,终端提货仍因物流不畅受阻、另外逆变器短缺愈发加剧。而组件厂家担忧后续断料,组件厂家仍在积极采购原物料,玻璃、接线盒现在已有部分厂家出现短缺,辅材料成本同样出现上涨,以上因素使得辅材料价格出现上扬,4月下旬胶膜价格仍有上调计划。

虽然4月下旬部分国内集中式项目计划开始拉动,但受到高昂价格与疫情影响,本周开动的项目并不多,大基地启动并无明显好转,因此本周集中式价格对应先前价格维持差不多的水平,单玻大尺寸组件集中式项目仍维稳在约每瓦1.83-1.86元人民币的水平、原先还有在1.82-1.83徘徊的价格现在组件厂家已无能力交付,总体平均约落在每瓦1.85-1.86元人民币左右的水平,5月新单集中式项目价格基本报价以上看1.88-1.9元人民币的价位。

而分布式项目本周部分地区受到物流影响出现停滞、如江浙沪等地区,其余中低风险地区尚没有完全停摆,分布式项目价格约每瓦1.9-1.93元人民币的水平、平均约落在每瓦1.9元人民币左右的水平。500W+双玻主流价格则相差单玻约每瓦2-4分人民币,价差稳定。因此本周仍维持上周水平。

评估后续集中式项目估计5月价格会先小幅上调至每瓦1.87-1.88元人民币、分布式维持每瓦1.9+元人民币的价格。

目前海外地区价格暂时稳定,欧洲总体500W+单玻组件价格仍约在每瓦0.27-0.275元美金,户用分布式项目价格约每瓦0.28-0.29元美金的水平。而亚太区目前小幅度上调、500W+单玻组件约每瓦0.265-0.268元美金,报价仍上看每瓦0.27-0.275元美金。而澳洲组件价格维稳、约落在每瓦0.275-0.29元美金的水平。美国售价部分,东南亚出美国价格则因出货受阻并无太多交付,价格约每瓦0.33-0.35元美金(FOB),当地售价约每瓦0.5-0.55元美金。

N型电池片、组件价格

N型产品报价尚未形成主流,总体并无明显变化。目前HJT电池片(M6)基本上价格约在每瓦1.3-1.35元人民币。TOPCon(M10/G12)目前对外售价尚未形成主流,当前价格约在每瓦1.2-1.25元人民币。

而组件价格部分,目前HJT组件(M6)价格约在每瓦2.05-2.1元人民币,海外价格相对同规格PERC组件约有每瓦5-6美分的价差。TOPCon组件(M10/G12)价格持稳上周约每瓦1.92-2.03元人民币,海外相对同规格PERC组件约有每瓦1.5-2.5美分的价差。

扫一扫关注微信

扫一扫关注微信