听说马老师也推出了AI大模型,就想趁着还比较清纯时赶紧体验一下,于是问了个自己一直没怎么想明白的问题:

为何中国光伏产品稳占全球90%市场份额的同时却又全行业连年巨额亏损?

对AI的回答我一字未改,留此存照只是打算过段时间再对比一下训练后的AI又怎么回答。对回答有异议的,可联系马老师咨询。

AI回答内容如下:

你这个问题问到了点子上,这确实是光伏行业一个看起来非常矛盾的“魔幻”现实。其实,理解这个现象的关键在于看懂两个“错位”:

1.**市场占有率与技术迭代的错位**:我们是靠“规模”和“成本”拿下了90%的市场,但技术升级太快,昨天的“先进产能”今天就可能变成明天的“落后包袱”,导致巨额投资瞬间贬值。

2.**产能扩张与利润分配的错位**:全球90%的产能在中国,但利润最丰厚的下游电站开发、品牌渠道和新兴技术标准,却并不完全掌握在我们手里。

简单来说,就是“量”上赢了,但“质”和“利”上却陷入了内耗。下面我们来具体拆解这个困局:

一、全球市场主导与亏损并存的核心逻辑

1.**产能扩张失控与需求错配**

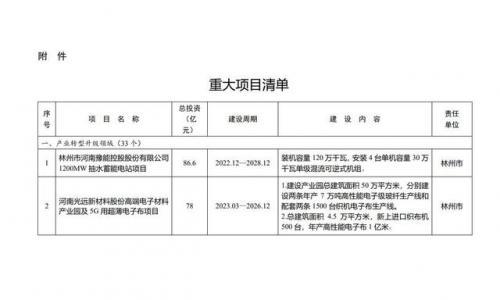

2020-2023年,在“双碳”政策刺激下,光伏行业经历资本过热期,产能年均增速超30%,但全球装机需求增速仅15%-20%。2024年全球组件产能达1388.9GW,中国占1156.5GW,而实际产量仅627.5GW,产能利用率不足50%。过剩产能引发价格战,组件价格从1.8元/W暴跌至0.63元/W,击穿0.68元/W的成本线。

2.**技术迭代加速淘汰存量资产**

中国光伏制造以晶硅技术为主导,但技术升级周期缩短至1-2年。2023年N型电池(TOPCon、HJT)量产效率突破25%,而原有PERC产线(效率23.5%)被迫提前退役,设备残值率不足30%。通威、隆基等企业因技术切换计提资产减值超50亿元。

3.**贸易壁垒与市场割裂**

欧美推行本土化政策(如美国要求40%组件本土制造),叠加关税壁垒(美国125%关税、欧盟碳关税),导致中国出口需求腰斩。2024年出口额暴跌33.9%,新兴市场订单难以消化过剩产能。

二、亏损持续性的结构性原因

1.**地方政府隐性兜底延缓出清**

地方政府为保就业与税收,通过债务展期、财政注资等方式救助亏损企业。2024年行业亏损超300亿元,但破产企业仅13家,远低于2008年危机时的300家,过剩产能未能有效出清。

2.**同质化竞争与创新断层**

70家跨界企业涌入光伏赛道,但研发投入普遍低于营收的5%。技术路线高度趋同(如TOPCon产能占比超70%),导致产品差异缩小,价格成为主要竞争手段。

3.**成本传导机制失灵**

上游硅料价格从30万元/吨暴跌至6万元/吨,但组件价格降幅更大,企业无法通过成本优化抵消跌价影响。同时,银浆、高纯石英砂等关键辅材仍依赖进口,挤压利润空间。

三、全球市场主导权的“双刃剑”效应

1.**规模优势反噬利润**

中国占据多晶硅全球产能95%、硅片98%的份额,但过度集中导致议价权弱化。硅料价格波动时,企业被迫接受低价,如2024年多晶硅产量同比下降,但价格跌幅达89%。

2.**标准制定权缺失**

欧美掌握光伏产品认证标准(如UL、TÜV),中国产品需额外支付3%-5%的认证成本。欧盟碳关税(CBAM)更要求企业承担每吨60欧元的碳排放成本。

四、破局路径:从规模扩张到质量竞争

1.**政策调控精准化**

2025年《关于加强光伏产能调控的通知》设定产能利用率85%红线,严控低效重复建设,推动行业从“限产限价”向“技术标准认证”转型。

2.**技术差异化突围**

隆基押注BC电池(效率26.5%)、协鑫布局钙钛矿叠层技术,通过效率溢价(BC组件价格较TOPCon高10%)打破同质化困局。

3.**全球化布局重构**

企业赴东南亚建厂规避贸易壁垒,如晶科越南基地本土化率达60%,但需平衡成本与风险。

结语:超越“规模悖论”的产业觉醒

中国光伏的“九成市场”与“全行业亏损”,本质是粗放增长模式的终结信号。当产能扩张触及需求天花板,技术迭代速度超越资产折旧周期,唯有通过**政策引导的产能出清**、**技术路线的差异化创新**与**全球价值链的重构**,才能实现从“制造霸权”到“质量霸权”的跃迁。正如行业所言:“反内卷不是倒退,而是为下一次黎明积蓄力量。”

扫一扫关注微信

扫一扫关注微信