1月20日宣誓就职的拜登迅速改变了特朗普的多项能源政策。特朗普当政的四年,美国实现了能源独立,能源消费结构得到优化。尽管特朗普按照其“美国第一能源计划”放松了化石能源开采限制,退出了《巴黎协定》,但得益于技术进步,过去四年美国仍实现了二氧化碳排放的下降。

俄罗斯是全球最大的化石能源出口国,虽然俄美两国的能源贸易不高,但美国能源政策的变化对俄罗斯仍有巨大的影响。在亲近俄罗斯的特朗普当政时期,俄罗斯却遭遇了近年来最严重的油价下跌打击,那么,拜登的能源政策又会对俄罗斯产生什么影响?

美国自废油气地位

拜登政府的能源政策以重返《巴黎协定》为开端,以实现清洁能源经济和净零排放为长期目标,将应对气候变化作为能源外交的出发点。但在短期政策的选择上,拜登就职后立即宣布放弃建设连接美国和加拿大的拱心石石油管道(KeystoneXL),严格控制美国国内页岩油气开发等,这都被视为对俄罗斯的利好消息。

拱心石石油管道在美国停止从委内瑞拉进口石油后变得紧迫,停止该项目将限制美国从加拿大进口原油的能力。而控制美国页岩油气的开发将进一步削弱美国在化石能源生产方面的优势地位。根据美国能源信息署(EIA)的数据,2021年1月美国页岩油产量为每天740万桶,低于2020年同期的900万桶。拜登宣布将严格限制油气开采中的甲烷排放,禁止在国有土地和海域发放新的油气开发许可证等,这些都将在未来四年限制美国传统和页岩油气的产量。根据预测,到2035年,美国海上油气产量将减少30%。

俄罗斯科学院美国加拿大研究所能源安全问题研究中心主任科尔涅耶夫认为,如果美国停止向油气开采、传统燃油交通和炼油行业提供补贴,在还没有完全进入清洁能源时代的情况下,美国国内化石能源、特别是页岩油气开采将遭受严重打击而衰退,美国化石能源独立的地位也将不保。

在这种情况下,美国将扩大进口石油和天然气,而俄罗斯将成为主要的供应国。目前俄罗斯已经是美国第二大原油进口来源国。EIA的数据显示,2020年10月俄罗斯向美国供应了66万桶石油和成品油,在加拿大(396.8万桶)之后居第二位,墨西哥列第三位,为57.4万桶,沙特第四,为28万桶。

目前俄罗斯已经有专家讨论增加对美油气供应的问题。比如,科尔涅耶夫提出参与委内瑞拉的油气开采,并经过中间商出口到美国,以及在冬季通过串换交易增加对美国的LNG供应。俄罗斯的LNG已经通过大西洋向美国东海岸供应,未来在开发北极航道的情况下,向美国西海岸的加州和旧金山供应也存在可能。

特朗普已经对这一前景提出了警告。特朗普三月初在保守派政治行动大会(CPAC)上指责拜登政府将使美国依赖于俄罗斯能源。他批评了民主党在重返《巴黎协定》和取消建设拱心石石油管道的政策,特朗普强调,他将美国变成了能源大国,而民主党将使国家面临能源灾难,“现在的美国要为石油多付钱,而我当政时油价只有每桶37美元”。

俄罗斯争夺市场优势

限制化石能源开采还使俄罗斯看到了在国际市场上的机会。过去几年,美国大幅增加了原油和LNG的出口,而这都得益于页岩油气的开发。如果美国减少油气出口,其拥有的份额将由其他国家瓜分,而俄罗斯是其中的重要玩家。如果说,IHSMarkit在2020年发表的一篇分析评论中指出,当今世界正处于“页岩革命的痛苦终结”之中,那么无疑,这对于俄罗斯是甜蜜的。

一方面,俄罗斯已经稳固地占领了广大的中国市场,在欧洲的市场地位虽然受到挑战,但俄罗斯有信心通过灵活的价格政策来应对。2020年俄罗斯对中国的原油出口超过8000万吨,占其出口总量的近三分之一,是中国最大的原油进口来源。中国放开原油进口限制后,俄罗斯原油受到中国地炼企业的热烈欢迎。俄罗斯对华的东线天然气管道已经建成投产,几年内将逐步提高至每年380亿立方米的设计运输能力。如果俄罗斯能够实现东线管道增供或者建成其他任何一条对华天然气管道,就将取代土库曼斯坦成为中国天然气进口的最大来源国。

另一方面,欧洲市场上,如果来自美国LNG的竞争减少,俄罗斯的回旋余地将大大增加。年初欧洲寒冷的冬季对俄罗斯十分有利。2021年1月,俄气向欧洲的供应量达到历史上同期最高水平。根据俄气公司(Gazprom)的数据,俄罗斯对独联体以外国家的天然气出口量达到194亿立方米,较2020年同期增长了45.4%。其中对德国的出口量同比增长32.4%,对意大利增长了221.5%,对土耳其增长20.8%,对法国增长77.3%。由于目前乌克兰的过境输气能力并未完全利用,俄罗斯在短期内提高对欧供气量并不需要指望“北溪-2”管道。

俄罗斯还在努力扩大其油气产量。俄罗斯石油公司正在积极筹划位于北极地区的东方石油项目,未来将进一步扩大经北极航道的石油供应;诺瓦泰克公司和天然气工业公司的多个LNG项目正在建设,未来10-15年有望将俄罗斯的LNG出口量从目前大约2500万吨提到至8000万吨。

还有一个重要的因素是价格。由于美国LNG较为昂贵,且运输物流更为复杂,俄罗斯天然气在欧洲市场上更具竞争力。而在欧佩克+限产、全球经济复苏和美国限制化石能源开采的多重因素影响下,目前国际油价已经回升到接近每桶70美元的水平,这对于俄罗斯无疑是更加舒适的――更高的价格和更多的出口收入,无疑将刺激俄罗斯油气公司加大投资力度。

长期前景:复兴还是衰落

但是,如果我们将眼光放得更加长远,比如2050年或者2060年,那么俄罗斯在化石能源方面的优势是否还会继续存在,在全球能源转型的背景下俄罗斯前景如何,这将是一个值得思考的问题。

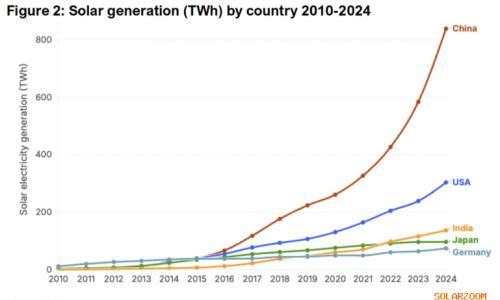

十年以来,可再生能源已经成为全球能源体系中最炙手可热的话题。2020年,可再生能源占全球新增发电装机容量的90%。节能和去碳化技术,如可再生能源、储能技术、氢燃料、碳捕捉的发展,以及能源产业去中心化和数字化、智能化的发展,正在使第四次能源转型变得越来越现实。这一转型的目标是零碳排放――目前欧盟、美国、中国等能源消费中心区域的一次能源消费已经基本稳定,其中部分国家(英国、德国、日本等)的能源消费则在经济增长的情况下开始下降,众多能源消费大国提出了在2050或者2060年实现碳中和的计划,禁售燃油车已经被提上议事日程。

需要强调的是,作为俄罗斯油气出口的最大用户,中国正在减排的道路上与欧洲和美国保持一致。中国2020年9月宣布在2060年前实现碳中和,并对美国重返《巴黎协定》表示欢迎。中国可再生能源的生产和相关技术的市场化发展均居世界前列,致力于在减排、碳交易和应对全球气候变化方面成为世界领先国家。

在发达国家和中国致力于实现零碳排放目标的同时,俄罗斯并未准备好减排和应对下一次能源转型。俄罗斯政府的2024年前工作目标中不包括应对气候变化的内容,新版的《2035年前能源战略》中也没有相关政策。由于化石能源丰富且大量使用天然气,减排和提高能源效率对俄罗斯并非紧迫的任务,碳排放核算和交易、碳足迹追踪和碳捕捉等问题完全不存在于俄罗斯的能源政策中。

但已经有研究报告认为,对于俄罗斯能源行业而言,全球性的能源转型将导致传统化石能源生产和投资的大幅减少。现代俄罗斯经济的发展依赖于化石能源的大量出口和较高的价格,而全球能源结构的转变将使扩大化石能源出口的努力受挫。根据俄罗斯科学院能源所和斯科尔科沃商学院的2019年俄罗斯与全球能源发展报告,即使在温和的能源转型情景下,俄罗斯能源出口可能在2040年前减少16%,使年均国内生产总值减少1.1个百分点。

斯科尔科沃商学院能源中心教授米特罗娃认为,俄罗斯仍有通过基础性改革向能源创新发展模式转变的可能。提高能效是实现减排和低碳化的低成本方法,俄罗斯也有发展风电和光伏技术的潜力。同时,这不意味着放弃化石能源,通过减少伴生气排放、发展氢能等,可以使油气与可再生能源并存。

俄罗斯的问题在于,在化石能源垄断地位下绿色技术无法商业化。根据俄罗斯电力系统运营商的数据,风电和光伏发电在2019年俄罗斯的能源结构中仅占0.15%。即使按照最为乐观的预测,到2035年,可再生能源在俄罗斯发电量中的比例也只有2-2.5%。由于缺乏国内市场,俄罗斯发展可再生能源技术(如氢能设备)的前景只能是对外出口,而这并不容易――将受到来自欧美和亚洲国家的激烈竞争。

押注化石能源可能使俄罗斯在未来10-15年出口更多的石油和天然气,就像《2035年前能源战略》中规划的那样。但如果缺乏对未来全球能源转型的深刻认识,重蹈十年前对页岩革命的判断,迟于在技术和市场两方面采取行动,那么美国的能源转型政策,看起来给俄罗斯的是礼物,实际则是迷药。

扫一扫关注微信

扫一扫关注微信