本该是平衡资源禀赋差异利器的省间电力交易却遭遇重重问题。这个尴尬的电力交易模式应该如何改进?

800多年前,一代民族英雄岳飞带着“踏破贺兰山缺”的遗憾走向了风波亭。在漫长的中国古代史中,宁夏是游牧民族与农耕民族的分界线,同时也意味着这里征伐不断,是一片动荡之地。

而现在,山地迭起、盆地错落的宁夏不仅依靠着地下蕴藏着的丰富矿产资源发展起大量的工业,还依靠着风能资源成为中国新能源发展的核心区域之一。

2021年,宁夏电网联络线外送电量突破900亿千瓦时,达904亿千瓦时,创年度外送历史新高。其中,新能源累计外送183亿千瓦时,创新能源年度外送电量历史新高。

然而就在时间从2021年跨向2022年之际,宁夏首条直流外送工程――银东直流的外送省间电力交易却遭遇尴尬的一幕:作为直流特高压“点对点”交易的试点,银东直流的实际成交电量远不及原定电量额度。“如果按照校核之后的曲线,最终2022年1季度竞价交易只成交5亿度电,落地山东之后,预计省内售电公司亏损1亿元。”一位知情人士告诉《能源》杂志记者。

与此同时,第一批电力现货改革试点省份浙江突然暂停了1月的现货试结算,据知情人士透露,背后的原因也与浙江外来电参与本地电力市场的问题息息相关。

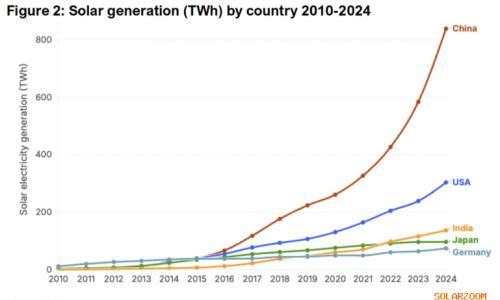

地大物博的中国实际上资源分布十分不均匀,风、光、水等可再生能源集中分布于西北、西南地区,而电力负荷又集中在东部沿海地区。在这样的资源禀赋特征之下,再加上“碳中和”战略对于可再生能源的需求,意味着可再生能源电力的跨区域、长距离交易不可避免,甚至是部分地区实现碳中和的关键因素。

过去6年,在新一轮电改有关电力市场化的改革中,省间电力交易一直是未被太多触及的“禁区”。让送端电源“点对点”地参与受端省份的电力市场化交易,国家发改委迄今只同意银东直流的一部分电量进行试点。在更多的省份里,外来电由电网公司统一购买,扮演着电力市场边界的角色。

在电力短缺问题爆发、电力改革加速推进、燃煤上网电价开放、工商业用户全面入市的大背景下,传统的省间电力交易模式已经难以为继,而新的交易模式却迟迟未能明确。这或许将引发更多的问题。

1

买卖双方都不满意的交易

2022年元旦前后的这十几天,参加了银东直流“点对点”试点交易的山东省内售电公司心情就像是坐上了一趟不停翻滚的过山车。

“原本想着在银东直流上价格能比省内便宜一点,可以多赚一些。”一家参与了银东直流交易的售电公司负责人对《能源》杂志记者说,“没想到还要面临这部分交易亏损的可能。”

在银东直流280亿度的输送能力中,180亿度电量由电网公司直接收购,输送至山东电网。剩余的100亿度电量就是“点对点”(送端发电侧电源与受端用户)直接交易试点。其中40亿电量是银东直流3个配套电源与用户双边交易,60亿电量则面向整个西北地区的火电和新能源。

“在此之前,银东直流的外来电不管量是多少,都是一个价格。但实际上对售电公司来说没有影响,因为省内也都是一个价格。银东直流的价格还相对便宜。”山东省电力市场的知情人士说,“但是在现货市场开启之后,就不一样了。”

山东省新能源装机比例超过30%,可以说是名副其实的新能源大省。其中分布式光伏在新能源装机中又独树一帜,因此山东省调度负荷曲线形成了早晨、傍晚两个用电高峰,而除夜晚外,还有中午(光伏发电出力最大时段)的另一个谷段。

截至目前,山东省已经进行了多次的现货连续试结算运行。从过往几次试运行的结果来看,由于光伏大发的影响,白天时段的山东电力现货价格普遍偏低。

从银东直流的竞价交易结果来看,发用双方都报出了0.4739元/度的顶格电价(山东省燃煤发电基准上网价格0.3949元/度,上浮20%之后的价格)。单从交易价格来说并不算意外。进入2022年,电力供需形势和煤炭价格基本面都没有表现出明显好转的趋势,顶格上涨20%的电力中长期价格几乎是各省的标配。

问题就出在了山东的现货价格上。对于售电公司来说,与省内发电企业签的中长期价格并非最终的成本。省内中长期+现货,最终的结算价格要低于0.4739元/度。

但送端省份的发电企业也不满意。因为银东直流的送电负荷曲线实际上是带调峰的。“简单地说,银东直流的标准曲线是在中午减送部分电量的。”熟悉银东直流的人士告诉《能源》杂志记者,“所以中午低价时段售电公司亏得少,但高价时段售电公司赚的多。”

于是这场发电侧、用电侧都不满意的神奇交易就这样诞生了。在40亿电量的定向配套双边交易中,发用双方最终的协商价格略低于0.4739元/度。最终的成交电量也只有38亿度――低于原定的40亿电量额度。

然而谁也不会想到,更大的问题出在了那60亿的竞价交易之中。这也是可能导致售电公司1亿元亏损的直接原因。

2

曲线被变动

60亿的年度电量,平均到每一个季度即15亿度电。“考虑到春节停产的因素,1季度的出清电量大概是不到14亿度。”上述知情人士说,“但是没想到一季度的竞价出清之后,西北调度直接把9点到17点白天时段以外的负荷曲线校核掉了。最终成交只有5亿多度电。”

据《能源》杂志了解,调度对交易出清后的送电负荷曲线进行校核是正常的操作流程。而砍掉部分时段的负荷曲线在以往也有先例。“2021年银东直流就被砍掉了部分高峰时段,但没有今年这么大的规模。而且没有现货的话,售电公司也就不存在太多亏损的问题。”

2021年严峻的电力短缺问题可能是导致西北调度采取极端曲线校核的原因。作为送端,宁夏乃至整个西北地区看似电力装机容量相比于用电负荷是严重过剩的,但实际上存在着不少隐患。由于西北地区新能源装机比例较高,因此电网对于调峰的需求也更高。

从西北地区用电负荷来看,1季度的晚高峰负荷甚至还大于早高峰。西北调度直接“截留”整个晚间时段的负荷,也保证了西北地区一旦遭遇晚高峰电力紧缺的情况,有足够的备用电源。

西北地区电力安全稳定供给更有保障了,但银东直流的发电与用电侧要受苦了。发电企业少了稳定的发电量,而且宁夏地区的上网电价无疑要低于山东市场的电价(宁夏燃煤发电上网基准价为0.2595元/度)。用电侧的售电公司一下子缺少了原本高现货电价时段的盈利机会,只能在白天的低现货电价时段高买、低卖。这才有了预计的售电公司1亿元亏损。

据山东电力市场相关人士猜测,西北调度如此极端的曲线校核背后的动力来自于送端的地方政府。而地方政府则可能是叠加考虑了保障电力供给稳定的因素。无论原因如何,这一结果都给山东省内市场主体造成了很大的震撼。

“校核结果出来之后大家都很懵,不知道后续会怎么发展。”一家售电公司负责人说,“还有传言说可能会重新组织交易。”

显然,重新组织交易对于省间交易的严肃性会是极大的打击。在元旦前山东方面出具校核不通过的意见之后,北京电力交易中心陷入沉默,直到元旦之后,才算有了定论。

“按照银东直流的标准曲线出清,最终1月成交0.98亿度电。”山东省内知情人士告诉《能源》杂志记者,“西北最终只给出了15万的送电负荷。”

从1季度接近14亿度电,到1季度5亿度电,再到现在最终1个月仅0.98亿度电。银东直流的“点对点”竞价交易成交量直线跳水。而且目前也只解决了1月份的交易问题,2、3月的交易该怎么办尚无头绪。“三四季度银东直流的曲线不太好,可能到时候参与的售电公司更少了。”

银东直流“点对点”交易的这幕大戏可谓是高潮迭起。暂时落幕之后,让我们把视线再转向另一个外来电大省――浙江。

3

外来电逼停现货?

2022年1月10日,浙江电力交易中心发布《省能源局关于做好2022年度电力市场化交易相关工作的补充通知》,其中明确规定了部分省外来电可以直接与购电侧签约:“宁东基地煤电……参与省内市场化交易,与电力用户或售电公司签订市场化交易合同。……皖电基地煤电与省内电力用户或售电公司开展年度、阅读双边协商意向洽谈……”

这给了浙江省内售电公司当头一棒,因为在2021年12月10日印发的《浙江2022年电力市场化交易方案》中写的很清楚:“除保障居民、农业用电的保障性电源外,其它各类电源的省内外发电企业参与电力市场化交易,确保市场内发用两侧可交易电量规模匹配。”

仅仅只过去了1个月的时间,同一个主管部门(浙江省能源局)就改口给出了不同的政策。“而且宁东煤电和皖电基地的电量基本没剩多少了。90%都已经被电网公司在2021年12月一口气打包买下。”浙江省内一家售电公司负责人无奈的对记者说。

按照国家发改委的指示,浙江省在2021年12月启动了电力现货双边结算试运营。在这次试运行中,浙江严格遵照《关于进一步深化燃煤发电上网电价市场化改革的通知》(发改价格〔2021〕1439号)的指示,推动全部的工商业用户开放进入市场。

然而在工商业用户全部进入市场的同时,浙江省并没有能够推动全部电源进入市场。截至2020年,浙江省外来电在全社会用电量中的比例达到36.87%。而仅仅在2010年,浙江省的外来电比重还只有9%。就是这样一个举足轻重的电源,且在2021年12月的现货结算试运行中没有进入市场。这也就意味着市场内发用两侧可交易电量规模出现了不匹配的问题。浙江市场也就传出了“买不到电”的情况,甚至产生了“外来电直接逼停现货试运行”的说法。

作为对外来电依赖程度较大的经济大省,浙江省在电力市场规则制定之初就考虑到了外来电如何参与市场的问题。但在来自多方的重重阻力之下,浙江省的外来电始终由电网公司垄断购买。

在工商业没有全部入市的情况下,电网手中除了有保障性用电(居民、农业等)之外,还有大量的工商业用户,外来电不愁销量。但是随着工商业用户全部进入市场,电网手中的电量却没有减少,直接导致了外来电没处卖,市场内用户买不到电。

即便如此,我们也无法简单得出“外来电直接逼停现货试运行”的结论。浙江市场主体认为这一表述将复杂的问题简单化了,而且也并不准确。“现货暂停的主要原因还是政府认为目前的进度太赶了,需要把中长期交易等一些政策先理顺。”一家省内发售一体化公司相关人士告诉《能源》杂志记者,“外电参与中长期交易确实存在管理上的问题,但应该相信各方的智慧,估计现货很快会再度启动。”

又一光伏材料涨价,欧洲太阳能机构签新监管倡议

11月27日,欧洲太阳能监管倡议组织(SSI)与CopperMark签署了一项协议,旨在"在太阳能产业链全环节推动铜的负责任生产与采购"。SSI由贸易机构欧洲太阳能协会(SolarPowerEurope)和英国太阳能协会(S...

突发: 晶澳科技多主栅技术专利被欧洲专利局撤销

欧洲太阳能制造委员会(ESMC)表示,被撤销的专利(EP4092759B1)涉及太阳能组件中的多主栅(MBB)连接技术,一种广泛应用于太阳能组件制造过程中的标准工艺。该专利最初由韩国LGElectronics持有,后被...

韩国光伏逆变器行业成立新协会 聚焦网络安全与国产化

韩国七家逆变器制造商近日联合成立行业组织,旨在协调本土生产、强化技术防护,并应对进口设备引发的网络安全和电网稳定问题。新成立的协会成员包括 OCI Power、Dass Tech、Ecos、Dongyang E&am...

印度2026财年预计新增41.5GW光伏装机

JMKResearch预测,印度将在2026财年(截至2026年3月31日的12个月)新增约41.5GW光伏装机容量。其中,大型电站项目约32GW,屋顶光伏约8GW,离网系统约1.5GW。2025年1月至9月期间,印度新增大型光伏装...

瑞士推出冬季发电奖励政策 光伏发电目标上调至2030年18.7TWh

瑞士联邦委员会宣布,自2026年1月1日起,将对符合条件的新建光伏电站实施"冬季发电奖励机制"。该政策适用于装机容量100千瓦及以上的光伏系统。根据修订说明,奖励将基于电站在每年10月1日至次年3...

白银成为国际市场新焦点

2025年,白银价格出现爆发式上涨,迄今年内累计涨幅高达94%,白银价格创下历史新高。白银成为黄金之外另一个受市场关注的新焦点。一些市场人士指出,白银的价格涨势与黄金并驾齐驱,并仍有进一步上...

欧洲正面临又一次光伏组件供过于求的局面?

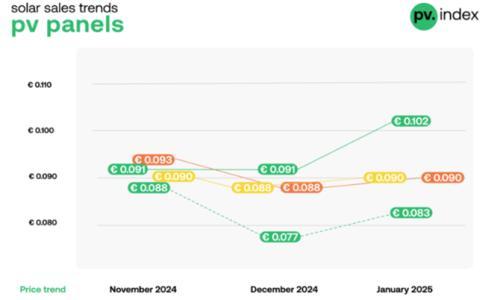

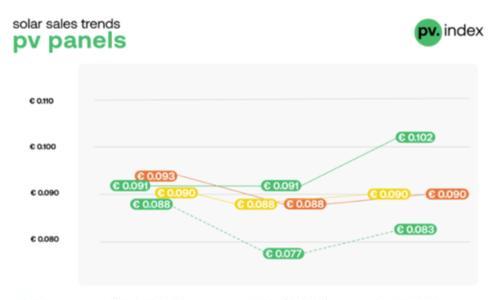

去年,欧洲光伏市场经历了其历史上最为严重的供过于求周期之一。中国制造商出货的组件远超市场的吸纳能力,这将价格推至前所未有的低点,并引发了激烈的价格战。根据1月份的sun.store光伏指数,20...

11GW!印度三季度光伏装机大增

据能源经济与金融分析研究所(IEEFA)报告,2025年第三季度,印度新增11GW太阳能光伏装机容量。这是印度连续第二个季度新增太阳能光伏装机容量超过10GW,是2022年约3.5GW季度平均新增装机量的三倍...

BSP光伏電站擴建竣工 清潔能源助力低碳發展

汶莱蚬标石油有限公司(BSP)昨日举行剪彩仪式,庆祝其旗舰太阳能光伏电站扩建项目圆满竣工。此次扩建位于G11区,占地三公顷,原为住宅区。扩建完成后,新增装机容量3兆瓦峰值(MWp),年发电量约4500...

匈牙利与吉尔吉斯斯坦签署300兆瓦太阳能发电项目合作协议

匈牙利电子控股公司与吉尔吉斯斯坦国家投资署正式签署合作备忘录,计划共同建设总装机容量300兆瓦的太阳能发电项目。该项目计划投资额超过3亿美元,旨在促进吉尔吉斯斯坦可再生能源产业发展。该...

秘鲁通过在莫克瓜和阿雷基帕的两个太阳能公园推动能源转型并致力于清洁能源

在秘鲁莫克瓜的卡鲁马斯区,将建造一个世界上海拔最高的太阳能公园之一,位于海拔4500米。该项目名为Lupi,由挪威公司Statkraft负责,承诺改变秘鲁和该地区的能源格局。Lupi太阳能公园: 来自高原...

巴登-符腾堡太阳能集群: 不要低估电力需求,不要阻碍能源与驱动转型

巴登-符腾堡太阳能聚集体警告,在卡塔琳娜·赖希(CDU)领导下的联邦政府和联邦经济部对电力需求的规划过于保守。任何延缓可再生能源的扩张都会给供应安全、竞争力和实现气候目标带来风险。聚集...

欧洲是否将再次面临光伏组件供过于求的局面?

中国制造商运往欧洲的光伏组件数量远超市场消化能力,致使价格跌至前所未有的低位,并引发了激烈的价格战。根据sun.store光伏指数1月发布的数据,2024年末至2025年初,组件价格降至每瓦0.085至0.0...

扫一扫关注微信

扫一扫关注微信